No112.【2022年改正】iDeCo(個人型確定拠出年金)とは?メリットや留意事項・掛け金や加入できる方・受給開始年齢は?/NISAとの違い

iDeCo(イデコ)は、「個人型確定拠出年金」の愛称です。個人が、将来の年金のために拠出した掛け金を自分で運用し、資産を形成する年金制度です。

改正前は、60歳未満の方が加入対象でしたが、2022年5月以降、国民年金の被保険者であれば、原則65歳まで加入できる期間が延長されています。

また、2022年10月より、勤務先で企業型DCに加入している方も、原則、iDeCoに加入できる改正が行われていますので、従来よりもさらに身近な商品となってきています。

今回は、iDeCoの特徴や留意事項をお伝えし、最後にNISAとの違いにつきお伝えします。

1.iDeCoとは?

iDeCoは、確定拠出年金の1つです。一方、将来給付される年金が「固定」されている商品は「確定給付年金」と呼ばれます。

確定拠出年金とは、将来給付される「年金受取額」が、運用結果によって変動するものもので「企業型確定拠出年金(企業型DC)と、個人型確定拠出年金(個人型DC)の2種類があります。

どちらも、個人が運用方法を決めることができる点が特徴ですが、今回のiDeCoは「個人型確定拠出年金」となります。

2.iDeCoの特徴

idecoは、税制面や、資産運用面で優遇されている点に特徴があります。

(1)掛け金は全額所得控除可能

掛金は「全額所得控除」になるため、毎年の所得税が節税できます。

また、将来の返戻金には税金は課税されますが、一括受取の場合は「退職所得」扱い、将来「年金」で受け取る場合も、「公的年金等の雑所得」扱いとなり、税金がほとんど課税されません。

小規模企業共済と似ていますが、拠出時・運用時・返戻時すべてに節税ができるという点で、メリットが大きい制度です。

(2)運用利益は非課税

一般的な金融商品の場合は、運用益に対して20.315%課税されます。

一方、iDeCoの場合は、運用した結果得られた利益は非課税となります。

また、運用結果は自己責任ですが、運用委託する金融機関や、商品を自分で選択して運用することできるため、例えば、安全性の高い「預金」で運用もすることも可能です。

「投資信託」「保険」等、さまざまな商品を組み合わせて運用することが可能です。

(3)安全性が高い

確定給付年金の場合は、あくまでも年金全体の資産(個人の資産ではない)となるため、仮に、年金が破たんした場合は、給付額も下がります。

一方、iDeCoの場合、拠出した(支払った)年金は、「個人資産」として保障されます。

「運用リスク」は負いますが、個人の資産となりますので、(全体で運用する場合と異なり)、他の第三者の運用結果等が影響することはありません。

3.留意事項

(1)収入がないと意味なし

上記の通り、iDeCoは、毎年の掛け金につき「所得控除」できる点にメリットがありますが、収入がなければ、そもそも税金が課税されず、「所得控除」する意味がなくなります。したがって、この点において、基本的に専業主婦の方や無職の方は、iDeCoをするメリットはありません。

なお、専業主婦等の方でも、運用収益は非課税となりますが、他の金融商品同様、元本割れりのリスクがありますので、そこまでメリットがあるとは言えません。

(2)原則、60歳までは引き出しできない

iDeCoは、原則、60歳になるまでは、引き出しすることができません。

ただし、加入者が死亡した場合や、病気や怪我で障害を負った場合は返金が可能です。拠出金の減額や一時停止の選択も可能です。

なお、通算加入期間が10年に満たない場合は、給付金の受給開始時期が遅くなります。

(3)運用によっては損する場合も?

預金と異なり、さまざまな金融商品を選択して運用することができる反面、ハイリスクハイリターンの商品で運用した場合は、結果的に元本割れするケースもありえます。

(4)手数料がかかる

加入時の手数料(3,000円程度)だけでなく、毎月数百円程度の「手数料」がかかります。例えば・・定期預金で運用しても、現在の金利だと損する可能性は高いです。

ただし、運用開始時は、手数料がやや割高となるものの、長期的に見れば、このデメリットは解消されると思います(金融機関によって手数料は異なります)。

4.掛け金上限・加入可能年齢・受給開始時期(2022年改正)

(1)掛け金の上限

| 種類 | 年金加入区分 | 掛け金上限 |

|---|---|---|

| 自営業者(第1号) | 68,000円/月 | |

| サラリーマン (第2号) |

企業年金なし | 23,000円/月 |

| 企業型DCのみ加入 | 20,000円/月 | |

| 企業型DC・確定給付年金加入 or確定給付年金のみ |

12,000円/月 | |

| 公務員(第2号) | 12,000円/月 | |

| 専業主婦等(第3号) | 23,000円/月 |

2022年10月以降、企業型DCに加入している人でも、原則iDeCoに加入できるようになりました。

(改正前は、企業型DCがある会社は、企業型DC規約でiDeCoへの加入を認めていないと加入できなかった)

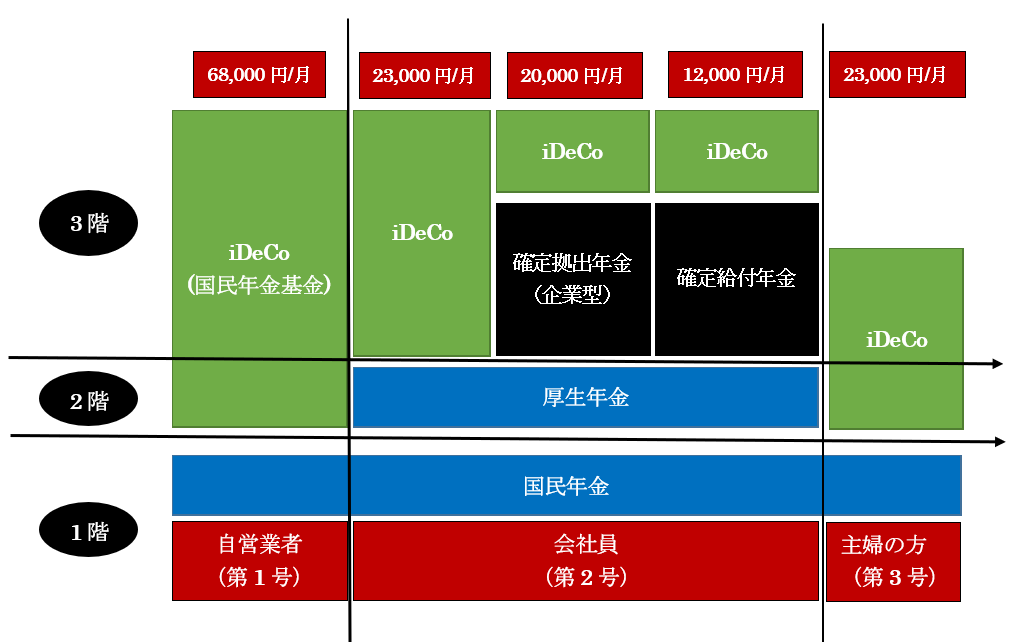

【イメージ図】

(2)加入可能年齢(2022年5月1日~)

iDeCoへの加入年齢が、2022年5月より拡大しています。

2022年5月からは、国民年金の被保険者であれば、原則65歳まで加入できます。

(3)受取開始時期(2022年改正)

2022年4月より、iDeCoの受取開始時期が、60歳から最大75歳までに広がりました(従来は70歳まで)。この結果、70歳以降も非課税での運用が可能となります。

なお、同時に、公的年金の受取開始時期も60歳~75歳までに拡大されています。

5.iDeCoとNISAの違い

iDeCoは年金、NISAは少額投資という点で、目的は異なりますが、どちらも「非課税制度や優遇」がある点では、共通しています。比較すると以下の通りです。

なお、NISAについては、2024年より大幅な緩和措置が取られています。

| iDeCo | 新NISA(2024年~) | |

|---|---|---|

| 運用利益 | 運用利益が「非課税」 | |

| 税務上の恩典 | 掛け金は、支払時に「所得控除」可能 将来の返戻金は退職所得控除(or公的年金控除) |

実現利益は非課税 |

| 非課税期間 | 積立期間 | 永久に非課税 |

| 払出 | 60歳まで原則不可 | いつでも可 |

| 年間払込上限額 | 最大 年816,000円 | 最大 年360万円まで |

| 運用商品 | 預金・投資信託 | 株・投資信託など |

iDeCoは、老後の年金や退職金確保のための「中長期的な資産運用」ツール、NISAは「短中期的な資産運用」ツールという点で、目的の違いがあります。

掛金所得控除や退職所得控除の点では、iDeCoの方に大きなメリットがありますが、iDeCoは、あくまで将来の退職金や年金のための制度ですので、「短期的に払出ができない」という点、に注意しなければいけません。

一方で、NISAは投資商品のため、元本割れ等に関する自己責任はありますが、2024年より大幅な税制緩和措置が取られており、今後は活用される機会が増えるものと思われます。

一般的には、①長期の老後資金(すぐに使わないお金)はiDeCo、②短・中期的な資金(将来使うかもしれないお金)はNISAという形で使い分ける方が多いと思われます。

6.Youtube

YouTubeで分かる「【2022年改正】iDeCo(個人型確定拠出年金)」