No37.【具体例付】類似業種比準価額方式による自社株式(非上場株式)の相続税評価方法は?いつの時点の比準要素を使うのか?計算例をわかりやすく解説

取引相場のない「非上場株式」を相続、贈与する場面では、株式価値を評価する必要が生じます。

非上場株式の評価方法として、財産基本通達では、「類似業種比準価額方式」、「純資産価額方式」、「配当還元方式」の3つが定められています。

今回は、このうち、比較的「規模の大きな会社」に適用される「類似業種比準価額方式」につき解説します。

なお、自社株式の評価方法の選択については、No36をご参照ください。大会社・中会社・小会社の区分により、選択すべき評価方法が異なってきます。

1.類似業種比準価額方式とは?

(1) 類似業種比準価額方式とは?

評価対象の会社と事業内容が類似する「上場会社の株価」を参考に、評価額を求める方法です。

対象会社の3つの要素(1株当たりの配当金額・年利益金額・純資産価額)を、類似上場会社と比較し、当該倍率をもとに自社の株価を算定する方法です。

(2)計算式

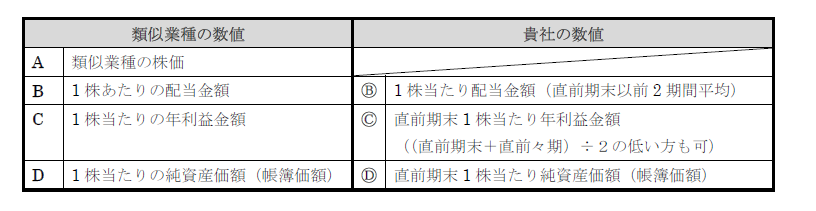

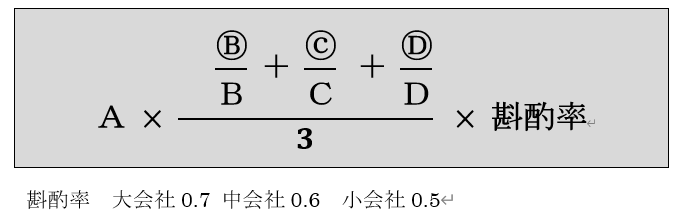

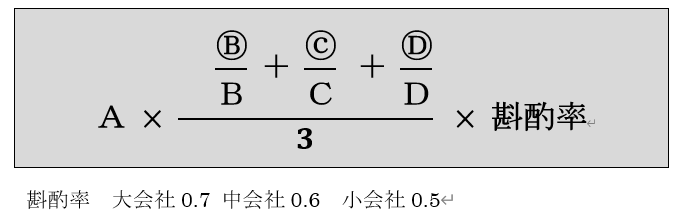

計算式は以下となります。アルファベットは、それぞれ1株当たりの株価、配当、利益、純資産の金額です。

A~Dは、国税庁で公表されている同業類似業種の数値、Ⓑ~Ⓓは、貴社の数値となります。

見た目は難しそうに見えますが、イメージは、3要素(配当、利益、純資産)につき、自社と同業他社を比較した倍率を平均し、「類似業種会社の株価」に掛け合わせることで、株価を算定する方法です。

会社の規模に応じて、斟酌率(0.5~0.7)が認められています。斟酌率の会社規模区分(大会社・中会社・小会社)については、No36をご参照ください。

2.類似業種の数値の算定(A~D)

類似業種の数値A~Dは、国税庁で「類似業種比準価額計算上の業種目及び業種目別株価等」が公表されていますので、そこから選択します。

(1)類似業種の選定

自社と比較する「類似業種」の選定結果で、最終株価は大きく変わってきます。

自社の業種を「日本標準産業分類の業種」で確認し、国税庁上の「日本標準産業分類の分類項目と類似業種比準価額計算上の業種目との対比表」にあてまめて、類似業種を選定します。

類似業種の選定方法の詳細はNo196をご参照ください。

(2)類似業種の株価

類似業種の選定が完了すれば、次に類似業種の株価を、「類似業種比準価額計算上の業種目及び業種目別株価等」より把握します。

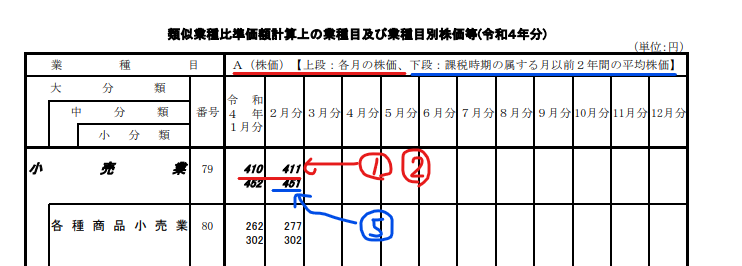

類似業種の株価は、以下のうち、最も低い株価を選択できます。

-

①課税時期の属する月

②課税時期の属する前月

③課税時期の属する前々月

④前年度の平均株価

⑤課税時期の属する月以前2年間の平均株価

【例 小売業(79)で、課税時期が令和4年2月の場合】

| ①課税時期の属する月 | 411 |

|---|---|

| ②課税時期の属する前月 | 410 |

| ③課税時期の属する前々月 | 429 |

| ④前年度平均株価 | 474 |

| ⑤課税時期の属する月以前2年間の平均株価 | 451 |

【株価の選択】

一番低い株価を選択 ⇒ ②課税時期の属する前月 410円を選択します。

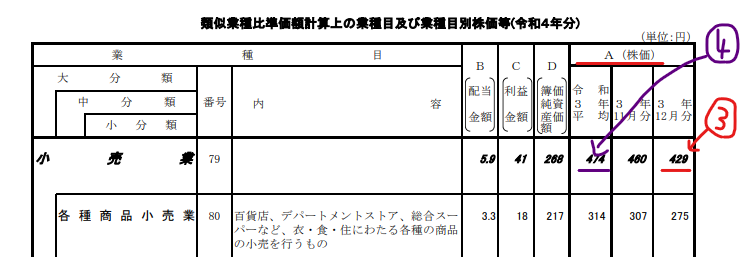

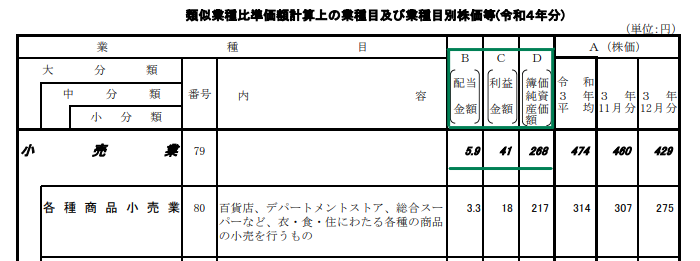

(3)類似業種の1株あたり配当金額・利益金額・簿価純資産価額

こちらは、選択の余地がありません。国税庁に公表されている数値をそのまま選択します。

【例 小売業(79)で、課税時期が令和4年2月の場合】

| 1株あたりの配当金額 | 5.9 |

|---|---|

| 1株あたりの利益金額 | 41 |

| 1株あたりの簿価純資産価額 | 268 |

3.自社の数値(Ⓑ~Ⓓ)

(1)評価対象会社の数値算定上の留意事項

① 発行済株式数は1株50円に置きなおす

自社の3つの要素の数値を計算する際の「株式数」は、「直前期末の資本金等の額」を50円で割った株式数で計算します。なぜなら、上記2「類似業種の3つの要素」は、資本金等の額を50円とした場合の金額で計算しているためです。「資本金等の額」は、法人税申告書別表5(1)Ⅱ「資本金の額の計算に関する明細書」の「差引合計欄」の金額です。

-

(例)資本金(=資本金等の額)1,000万円。実際発行済株式総数1,000株の場合(1万円/株)

⇒1,000万円 ÷ 50円 = 200,000株 発行しているものとして計算します。

② 相続日や贈与日の数値ではない

評価会社の比準要素(Ⓑ、Ⓒ、Ⓓ)は、相続や贈与日の数値ではなく、直前期や2期前の数値を使います。

類似業種の3要素の価額が、あくまで決算ベースの数値で集計されているためです。

なお、純資産価額方式は、原則、仮決算による相続開始日の資産・負債で評価、例外的に直前期末or③直後期末の資産・負債により評価する点と、大きく異なりますので、留意が必要です。

(2)自社の1株あたり配当金額

以下の式で計算します。

直前期末以前2年間の配当金額の平均額 ÷ 発行済株式総数

●各事業年度中に配当金の交付の効力が発生した配当(株主総会決議)です(※)

●その他資本剰余金を原資とした配当(有償減資)や、みなし配当、特別配当、記念配当は含まれません。

●1株当たりの配当金額の10銭未満は切り捨てします。

(※)

⇒令和3年3月期(直前期末)+令和2年3月期(2期前)中に行われた配当

(3)自社の1株あたり利益金額

原則、直前期の数値。ただし、直前期、2期前数値の平均額もOKですので、どちらか低い方を採用します。

各年度の「1株あたり利益金額」は、以下の計算式で算定します。課税所得の金額そのものではなく、評価会社の経常的な利益を算定する趣旨より、さまざまな調整を行う計算式となっています。

(直前期末の法人税課税所得 + 受取配当益金不算入(別表8) - 受配不算入対応控除所得税(別表6(1))+ 繰越欠損金控除額-非経常的利益)÷ 発行済株式総数

●最終結果がマイナスの場合は「ゼロ」となります(2期間平均の各年度の赤字はマイナスのまま合算OK)

●1株当たりの利益金額の「円未満」は切り捨てします。

なお、「非経常的な利益」についてはNo192で詳しく記載しています。ご参照ください。

(4)自社の1株あたり純資産価額

直前期末の数値で計算しますので、選択の余地はありません。

以下の式で算定します。

(別表5(1)直前期末の資本金等の額+直前期末の利益積立金額) ÷ 発行済株式総数

●利益積立金額がマイナスの場合は、資本金等の額からマイナスします。

●最終結果がマイナスの場合は「ゼロ」となります。

●1株当たりの純資産価額の円未満は切り捨てします。

4.類似業種比準価額を算定

「類似業種」と「自社の数値」が把握できれば、上記の式に当てはめ、類似業種比準価額を算定します。

●比準割合(分子の分数)は、小数点以下第2位未満の端数は切り捨てます。

●最終的な結果の「1株当たりの類似業種比準価額」は、円未満を切り捨てとなります。

5.具体例

-

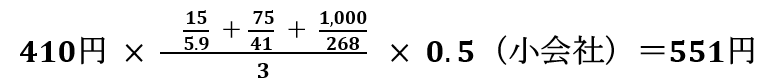

●相続発生日 2022年7月1日。決算日は3月、小売業(79)、資本金1,000万円とする。

●2022年3月期の配当 320万円、利益(所得)1,600万円、純資産は2億円。

●2021年3月期の配当 280万円、利益(所得)1,400万円、純資産1.5億円。

上記年度については、受取配当、非経常的利益、繰越欠損金の利用はないものとする。

(1)1株50円とした場合の発行済株式総数

1,000万円 ÷ 50円 = 200,000株

(2)類似業種の1株当たりの株価、配当、利益、純資産価額

上記2(2)(3)参照(小売業)。

(3)自社の数値

| 1株あたり金額 | 計算根拠 | |

|---|---|---|

| 1株当たり配当 | 15円 | (280万円 + 320万円) ÷ 2 = 300万円 300万円 ÷ 200,000株 = 15円/株 |

| 1株当たり利益金額 | 75円 | 直前 + 2期前平均の方が安いため、平均を採用 1,400万円 + 1,600万円 ÷ 2 = 1,500万円 1,500万円 ÷ 200,000株 = 75円/株 |

| 1株当たり純資産価額 | 1,000円 | 直前期末のみ 2億円 2億円 ÷ 200,000株 = 1,000円/株 |

(4)類似業種比準価額

●比準割合(分数)は、小数点以下第2位未満の端数は切捨てます。

6.類似業種比準価額方式の特徴

一般的に、「純資産価額方式」よりも「類似業種比準価額方式」の方が株価が低くなるケースが多いです。

「類似業種比準価額方式」の計算式より、特徴点を記載します。

●自社の各要素(配当、利益、純資産)が高くなると、株価は高くなる

●各要素(配当、利益、純資産)の影響は1:1:1でイーブン。単純に直近利益だけ抑えても株価は下がらない。

7.参照URL

(類似業種比準価額)

https://www.nta.go.jp/law/tsutatsu/kihon/sisan/hyoka_new/08/03.htm

(令和4年分 類似業種比準価額計算上の業種目及び業種目別株価等)

https://www.nta.go.jp/law/tsutatsu/kobetsu/hyoka/r04/2206/index.htm

【関連記事】