No134.【租税条約】租税条約による税金の軽減・免除とは?/適用を受けるためには?/提出もれの場合の取扱い

例えば、外国人労働者に給与を支払う場合や、海外へのロイヤリティ支払・賃料を支払う場合などは、所得税が発生し、支払側で源泉徴収が必要なケースがあります。

逆に、海外から入金される場合も、外国で課税された税金が天引きされるケースもあります。

この点、国同士の「租税条約」が締結されている場合は、税額が軽減ないし免除され、源泉徴収が免除される場合もあります。

そこで今回は、「租税条約」とはどういったものなのか?適用を受けるための手続等につき解説します。

1. 租税条約とは?国内法との関係

(1) 租税条約とは?

租税条約とは、二重課税の回避等を目的に、各国間で締結される税務上の条約です。

各国の法律を超えて「一方の国のみで課税できる課税権」や、税金免除・上限などを定めた条約です。対象となる税目は、所得税や法人税等となります。

新たに租税条約の締結・改定する場合は、「OECDモデル」というひな形を参照して作成されます。

(2) 国内法と租税条約の関係

一般的には、国内法に優先して「租税条約」が適用されます。

ただし、レアケースとして、租税条約締結時期により、国内法が優先されるケースもありますので、留意が必要です。

2. なぜ租税条約が必要か?

(1) 二重課税排除

国際間の取引の場合、多くの国で「全世界所得課税」が採用されるため、居住地国と所得が生じた海外現地国(源泉地国)の両方で課税されることになり、二重課税の問題点が生じます。日本国内では、非居住者等に課税される取引はは、国内法で定められています(所基通164-1)。

二重課税は国際的な経済活動を阻害することになるため、排除する仕組みが必要となります。

そこで、租税条約の多くは、その個人及び法人の「居住地」で課税、「源泉地国」は免税(or軽減)の考え方を採用し、二重課税排除の仕組みが整備されています。

(2) 二重課税となるケース

二重課税となる代表的なケースは以下となります。

②国内⇔海外で使用料・ロイヤリティ・コンサルフィー等を支払う場合

③国際間で配当を行う場合

③国内本店の他、外国に支店がある場合

(3) 具体例

| 海外現地の税金 | 20万円 | 100万円×20%=20万円 |

|---|---|---|

| 日本の税金 | 30万円 | 100万円×30%=30万円 |

| 合計 | 50万円 |

租税条約がない場合は、ロイヤリティ額100万円に対して、海外現地で外国税20万円、さらに日本で法人税30万円課税され、合計50万円(50%)の税金が課税されます。

一方、租税条約が締結されている国の場合、海外現地の外国税が免除となり、国内の法人税30万円のみの課税で完結するケースがあります。

3. 租税条約に関する届出書

租税条約による税額の課税の軽減・免除は、自動的に適用されるわけではなく、適用するためには、恩典を受ける国の租税手続に従う必要があります。

(1)租税条約に関する届出書

日本国内の場合、源泉徴収義務者(所得税等の支払者)を経由して、租税条約に関する届出書及び添付書類を提出する必要があります。

(2)特約条項に関する付表

租税条約の適用を受けるために「特典制限条項」が設けられている場合もあります。

租税条約の特典を受ける居住者や企業の実在性等を確認するためのもので、その場合は、届出書のほか、「特典条項に関する付表(様式17)」及び「居住者証明書」の提出が必要となります。

「居住者証明書」は、源泉徴収義務者に提示し、源泉徴収義務者が確認の上、「その他参考となるべき事項」の欄に確認の旨、確認者の氏名、確認日、証明書の作成年月日を記載して、提出する流れとなります。

(3)提出先・提出する方

支払者の納税地の税務当局(課税を免除ないし軽減したい「源泉地国」)に提出します。

免除等を受けたい個人ないし企業が、源泉徴収を行う支払者を通じて、源泉地国の所管税務署に提出することになりますが、申請書自体は、「源泉地国」の企業が代理作成し、提出するケースが多いです。

| 国内企業が海外企業に支払う取引 | 日本国内税務署に提出 | 海外企業が、国内企業を経由して提出 |

|---|---|---|

| 国内企業が海外企業から入金される取引 | 海外税務当局に提出 | 国内企業が海外企業を経由して提出 |

(4)提出漏れの場合は?

提出期限は、支払日の前日となることが一般的です。

届出が期日に間に合わなかった場合は、日本国内の場合は、いったん国内法に基づく税率で源泉徴収及び納付を行い、その後、「租税条約に関する源泉徴収税額の還付請求書」を提出することで、減免額までの差額を還付してもらいます。

ただし・・実務上は、「租税条約の届出書」を提出せず租税条約による限度税率で源泉徴収を行い、後出しで「届出書」しても認められるケースもあるようです。

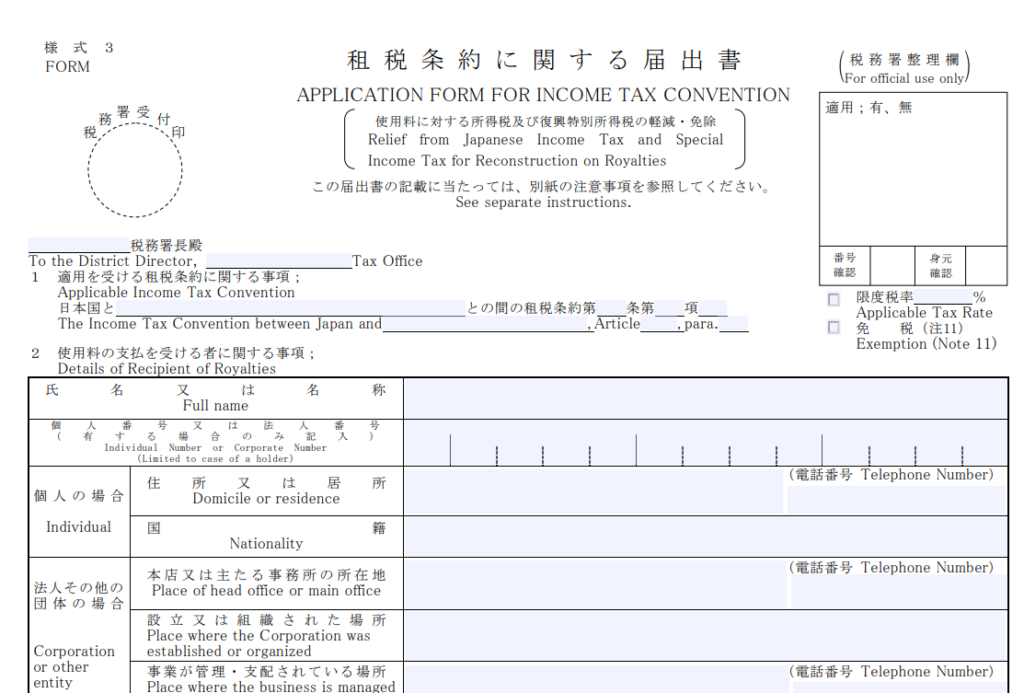

(5)租税条約に関する届出書のサンプル

日本国内の租税条約届出書のサンプルは以下となります

2021年改正により、現在は、非居住者等が署名する欄は削除され、署名欄の原本を非居住者等から入手する必要はなくなっています。

E-TAXでの届出書提出も可能です。

【例 使用料にかかる源泉所得税の租税条約届出書】

4. 租税条約の限界

租税条約だけでは、「二重課税」は完全にはなくなりません。

租税条約では、免税になる場合だけではなく、軽減されるだけの場合もありますので、こういった場合は、依然、二重課税の論点は残っています。

また、そもそも「租税条約」を締結していない諸外国との取引では、二重課税は解消されません。

そこで、二重課税を排除するための調整方法として、租税条約の他、確定申告書において二重課税を排除する方法として、「外国税額控除の制度」があります。詳しくは、No135をご参照ください。

| ① | 海外で生じた所得は、「居住地国」「源泉地国」、どちらかの国でのみの課税にし、二重課税を未然に排除する | 租税条約 |

|---|---|---|

| ② | 二重課税となってしまった後に、ダブッている税額分を申告書から控除して、二重課税を排除する | 外国税額控除 |

5. 参照URL

(No.2888 租税条約に関する届出書の提出(源泉徴収関係)

https://www.nta.go.jp/taxes/shiraberu/taxanswer/gensen/2888.htm