No136.直接税額控除とは?申告書の記載は?

前回のおさらいになりますが、外国税額控除には、以下の3種類があります。

①直接税額控除 ②みなし外国税額控除(タックス・スペアリング・クレジット) ③特定外国子会社等に係る外国税額控除(タックスヘイブン税制)

今回は、このうち、「直接税額控除」を解説します。

1. 直接税額控除とは?

直接税額控除とは、日本国内にある内国法人が、海外支店等で課税された外国税額を、日本国内で納付する税額から「直接控除」するものです。

2. 具体例

「直接税額控除」の具体例として、以下のものがあげられます。

- 海外支店等で納付した「外国法人税」

- 海外からのロイヤリティ収受時に源泉徴収される「外国源泉所得税」

- 海外子会社からの配当等支払時に源泉徴収される「外国源泉所得税」

(「外国子会社配当益金不算入制度」が適用される海外子会社は除く)

3. 申告書の記載方法

① 控除対象外国法人税額(別表六(四))

「控除対象外国法人税額 又は 個別控除対象外国法人税額に関する明細書」

外国法人税は、高率負担部分(税率35%を超える部分)等の除外計算を行い、「控除対象外国法人税額」を算定します。

外国法人税-高額負担部分=控除対象外国法人税額

② 当期の控除対象外国法人税額(別表六(二の二))

「当期の控除対象外国法人税額 又は 個別控除対象外国法人税額に関する明細書」

③ 当期の控除額限度額との比較(別表六(二))

「内国法人の外国税額の控除に関する明細書」

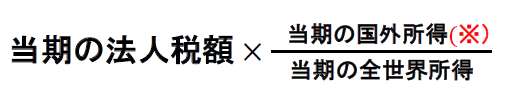

上記②で算定した「控除対象外国法人税額」と「控除限度額」を比較し、控除金額を決定します。当期の控除限度額は、以下の算式で算定されます。

(※)国外所得金額とは、「国内所得金額以外のすべての所得金額」を指します。ただし、当期の全世界所得の90%が限度となります。

難しそうな式ですが、当期の(全世界所得に対する)法人税等のうち、国外所得に対応する分を「控除限度額」とする、という計算式です。

なお、「外国法人税が課されない国外所得金額」のうち、3分の2は「国外所得金額」から控除して計算します。

④ 3年間の繰越控除(別表六(三))

「外国税額の繰越控除余裕額 又は 繰越控除限度超過額の計算に関する明細書」

控除対象外国法人税額 < 控除限度額(余裕額)

控除対象外国法人税額 > 控除限度額(超過額)

の場合、3年間の繰越が認められています。

また、法人税の控除限度額を超える外国法人税額については、当期の地方税の控除限度額の範囲内で「地方税」からも控除できます。(法69②、法令143)

その場合は、以下の明細も作成します。

- 別表6(三)付表一 地方税の控除限度額の計算の特例に関する明細書

- 地方税上の提出資料(第7号の2様式・第20条の4様式)

⑤ 申告書の添付書類

確定申告書の明細だけでなく、「外国税額控除の対象となる外国法人税」を課されたことを証する書類などを添付します。

<< 前の記事「海外子会社からの配当等の益金不算入制度って?」次の記事「法人の外国税額控除って?」 >>