No172.合併と消費税納税義務の判定

「消費税納税義務」は、原則として、基準期間(2年前)の「課税売上」で判定します。

しかし、合併が行われた場合、消費税の「基準期間」は、どの会社で判定?基準期間はいつ?など・・いろいろ疑問がでてきそうな感じがしますね。

そこで今回は、合併が行われた場合の「消費税納税義務の判定」についてまとめます。

まずは、基本的な論点、「消費税の納税義務」から記載します。

1. 消費課納税義務の判定

(1) 原則

次のどちらかに当てはまる場合「消費税納税義務者」となります。

- ① 基準期間(or特定期間)の課税売上高が1,000万円を超える場合

- ② 「消費税課税事業者選択届出書」を提出している場合

(提出した翌期から「消費税課税事業者」)

なお、特定期間が関係する場合は、「給与」も考慮に入れますが、このあたりは、「設立2年間は消費税がかからない」をご参照ください。

(2) 合併の場合(吸収合併・新設合併同様)

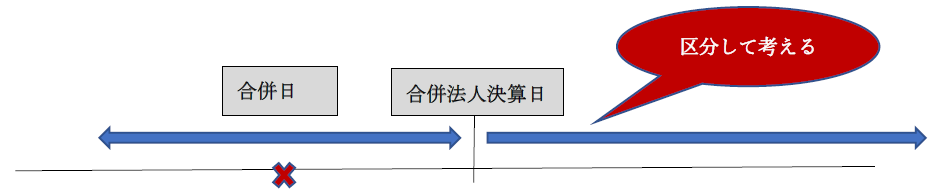

合併があった場合の「消費税納税義務の判定」では、以下の点が特徴です。

- ① 「合併法人」だけでなく、「被合併法人」も考慮して「納税義務判定」を行う。

- ② 合併事業年度と、合併事業年度以後の事業年度に分けて考える。

| 合併事業年度 | 合併事業年度の翌事業年度及び翌々事業年度 |

|---|---|

| ①合併法人の基準期間の課税売上高又は ②被合併法人の基準期間に対応する期間(※)の課税売上高 のどちらかが1,000万円を超える場合、納税義務があります。 つまり、どちらか一方だけでも「課税事業者」の場合は、納税義務が発生するということになります。 |

①合併法人の基準期間の課税売上高と ②被合併法人の基準期間に対応する期間(※)の課税売上高 の合計額が1,000万円を超えるときは納税義務があります。 つまり、一方の課税売上高が1,000万円以下の場合でも、他方の課税売上高を合計して1,000万円を超える場合は、納税義務が発生するということになります。 |

(※)基準期間に対応する期間・・・「合併法人の基準期間の間に終了した、被合併法人の事業年度」をいいます。

少しわかりにくいので、後ほど、具体例で説明しますね。

2. 具体例(吸収合併のケース)

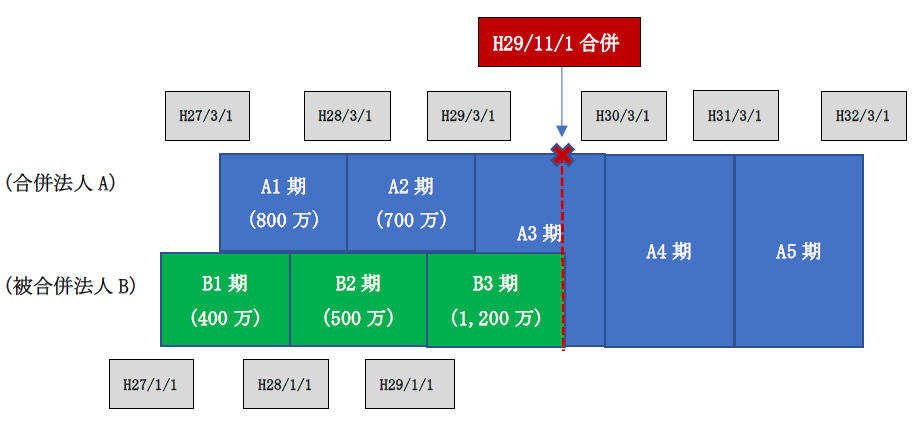

- A社(合併法人)とB社(被合併法人)は、H29/11/1に吸収合併を行いました。

- A社(合併法人)の決算月は2月、B社(被合併法人)の決算月は12月。

- カッコ書きは、それぞれの会社の各事業年度の「課税売上高」を示します。

消費税納税義務の判定を行いましょう!

(「特定期間」における課税売上高による納税義務の判定は、ここでは省略します)

(1) 合併事業年度の納税義務判定(A3期)

① 基準期間(&基準期間に対応する期間)の判定

| 会社区分 | 基準期間(基準期間に対応する期間) |

|---|---|

| A社(合併法人) | A1期(H27/3/1~H28/2/28) |

| B社(被合併法人) | B1期(H27/1/1~H27/12/31)(※) |

(※)合併法人A社の基準期間A1期(H27/3/1~H28/2/28)の間に終了した、B社の事業年度 ⇒ B1期となります。

② 基準期間(&基準期間に対応する期間)の課税売上高による判定

| 会社区分 | 基準期間 (基準期間に対応する期間) |

課税売上高 | 結論 |

|---|---|---|---|

| A社(合併法人) | A1期 | 800万 | 両社とも課税売上高が1,000万円超えてないため「納税義務」なし |

| B社(被合併法人) | B1期 | 400万 |

(2) 合併事業年度の翌事業年度(A4期)

① 基準期間(&基準期間に対応する期間)の判定

| 会社区分 | 基準期間(基準期間に対応する期間) |

|---|---|

| A社(合併法人) | A2期(H28/3/1~H29/2/28) |

| B社(被合併法人) | B2期(H28/1/1~H28/12/31)(※) |

(※)合併法人A社の基準期間A2期(H28/3/1~H29/2/28)の間に終了した、B社の事業年度 ⇒ B2期となります。

② 基準期間(&基準期間に対応する期間)の課税売上高による判定

| 会社区分 | 基準期間 (基準期間に対応する期間) |

課税売上高 | |

|---|---|---|---|

| A社(合併法人) | A2期 | 700万 | 700万 + 500万 = 1,200万 > 1,000万のため「納税義務」あり |

| B社(被合併法人) | B2期 | 500万 |

3. 被合併法人が「課税事業者」だった場合の留意事項

被合併法人が元々「課税事業者」だった場合、合併事業年度の消費税納税額の集計につき、注意点があります。

合併事業年度において、被合併法人が、「課税事業者」の場合、たとえ合併法人が「免税事業者」の場合でも、合併後の合併法人は「課税事業者」となります。

例えば、上記例で、B社(被合併会社)の「B1期の課税売上高が1,200万」の場合ですね。

この場合、A社(合併法人)の合併事業年度(A3期)は「消費税課税事業者」となります。

でも・・合併するまでは、合併法人A社は「免税事業者」だったはずなので・・いったい・・どの期間の消費税納税義務が生じるのか?疑問がでてきます。

結論ですが、この場合、合併法人は、合併日までの消費税納税義務はありません。

合併日から合併事業年度終了日までにつき「消費税の納税義務」があります。

実務上は・・少しややこしいそうですね。

合併までは「消費税免税事業者」なので、消費税を区分せずに帳簿入力しているはずですので、期の途中(合併以降)からの取引につき、消費税を区分しなければいけません。

4. 参照URL

- 国税庁HP 消費税基本通達(納税義務の免除の特例)

https://www.nta.go.jp/law/zeiho-kaishaku/tsutatsu/kihon/shohi/01/05.htm

<< 前の記事「合併と「簡易課税」の判定」次の記事「アライアンスって?M&Aとの違いは?」 >>

【関連記事】