No68.【みなし贈与】発生するケースは?税務署にばれる?/著しく低い価額とは?贈与税の計算対象は?

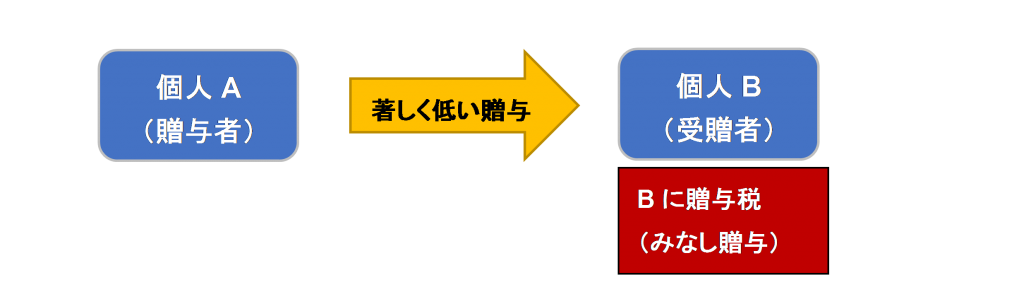

「贈与」とは、無償で財産を与えることをさしますが、「みなし贈与」とは、無償ではないものの、実質財産などの受け渡しがあったと「みなされる」贈与のことです。どちらも、受けた側に「贈与税」が課税されます。

例えば、不動産を通常よりも安く売却した場合や、他人の借金を肩代わりした場合は、他者に「経済的利益」を与えていることになるため、「みなし贈与」が発生します。

今回は、「みなし贈与」が発生するケースや、ばれる可能性、回避する方法等を中心にお伝えします。

目次

1.みなし贈与とは?

贈与とは、相手に「無償」で財産をあげることを指します。「通常の贈与」の場合、贈与する側が、贈与の意思を表示し、相手方が受諾することで効力が生じます(民549)。一方、贈与の意思がなくても、「実質的に相手に経済的利益を与えるような贈与と同様の効果」がある場合は、「みなし贈与」と認定され、贈与を受けた側に贈与税が課税されます(相5~9条)。

贈与税は、原則、「個人間の取引」が対象となります。「みなし贈与」は、贈与したつもりがないケースが多く、贈与税申告・納税漏れが起きやすい論点のため、注意が必要です。

2.みなし贈与が生じるケース

(1) 低額譲渡(相7条)

| 不動産の低額譲渡 | 保有する不動産を、時価よりも「著しく低い価額」で譲渡した場合、「時価と売却価額」の差額が「みなし贈与」に該当します。なお、個人から法人に売却する場合は、売却側個人にも「みなし譲渡所得課税」が課税されるケースがあります。 |

|---|---|

|

非上場株式の 低額譲渡 |

オーナー社長が保有する自社株式を、子供に「著しく低い価額」で譲渡する場合は、「時価と売却価額」の差額が「みなし贈与」に該当します。 |

著しく低い価額の対価で財産の譲渡を受けた場合においては、・・・当該財産の譲渡を受けた者が、当該対価と当該譲渡があった時における当該財産の時価・・・との差額に相当する金額を・・・贈与・・・により取得したものとみなす。

(2) 債務免除等(相8条)

債務者が、債務免除される場合や、第三者による弁済などにより利益を受けた場合も、債務免除額等につき「みなし贈与」と取り扱われます。例えば、子供の奨学金(借入金)を親が払う場合などです。

(3) 他人が支払った保険の保険金を受け取った場合(相5条)

例えば、ご自身が支払う生命保険の「満期保険金」や「解約返戻金」の受取人が子供の場合、子供は、保険金をもらうことになるため、贈与税が発生します。死亡保険金の場合は、贈与税ではなく相続税となり、一定の非課税枠が認められています(みなし相続財産)。また、年金受給権を他人に渡した場合も同様です。

(4) その他、無償or低い価額で利益を受けた場合(相9条)

上記の他、実質的に「受け取る側に経済的利益」が生じる場合として、以下の取引はみなし贈与に該当します。

| 名義変更 (不動産・生命保険) |

不動産や株式、生命保険の契約者につき、無償で名義変更を行う場合は、「みなし贈与」となります。例えば、親所有の家を、子供名義にするとみなし贈与に該当します(生命保険の場合は、名義変更後、解約時点で課税)。 |

|---|---|

| 無利息貸付 | 無利息での貸付も、「みなし贈与」となります。具体的な利率の規定はありませんが、法人役員等に貸し付けた場合の利息は、年度ごとに決められていますので、参考になります(令和5年度中は0.9%)。 |

| 預金の預入・貸付 | 金銭の預け入れや、貸付した場合も「みなし贈与」と判定されるケースがあります。預け入れや貸付の事実が証明できるよう、契約書や覚書などを作成しておき、事実が証明できる必要があります。 |

| 住宅ローン負担割合と持分の相違 | 住宅購入した際、夫婦で住宅ローンを組んだにもかかわらず、住宅所有名義が夫名義の場合は、妻から夫への「みなし贈与」したものとされます。夫婦のローン割合と共有割合が異なる場合も同様です。 |

| 負担付贈与 | 借金を引き受けてもらうことを条件に「贈与する」等の行為は「負担付贈与」と呼ばれます。「負担付贈与」の場合、債務引受額を超える金額は「みなし贈与」となります。 |

| 財産分与 | 離婚の際の財産分与で得た財産には税金がかかりませんが、財産分与でどちらかが得た財産が、あまりにも多すぎると「みなし贈与」となるケースがあります。 |

3.みなし贈与に該当しないケース

上記のような、低額譲渡や、債務免除、その他経済的利益を受けた場合でも、以下の場合は「みなし贈与」に該当しません。

4.みなし贈与を回避する方法

「みなし贈与」に該当する場合でも、「贈与税の非課税枠」の範囲内であれば、贈与税は課税されません。「みなし贈与」を回避するためには、以下の「贈与税非課税枠」を活用することが考えられます。

| ① | 暦年贈与の贈与税非課税枠(年間110万円) |

|---|---|

| ② | 扶養義務者間の生活費・教育費の贈与税非課税 |

| ③ | 住宅取得資金等の贈与税非課税枠(受贈者1人あたり、最大1,000万円) | ④ | 夫婦間贈与における配偶者控除の贈与税非課税(結婚20年以上、2,000万円まで) |

| ⑤ | 教育資金一括贈与の贈与税非課税枠(受贈者1人あたり、最大1,500万円) |

| ⑥ | 結婚・子育て資金贈与の非課税(受贈者1人あたり最大1,000万円まで) |

5.みなし贈与はばれるのか?

税務署は、各人の納税情報・収支・財産などを把握しています。大きな資金の動きがある場合は調査を行い、相手先への反面調査権も有しています。

例えば、不動産購入や名義変更の際には、不動産登記の情報が、法務局から税務署に伝えられます。また、株式も同様に、一定額以上の取引は、証券会社から税務署に「異動調書」が提出されます。これらをもとに、税務署から納税者に「お尋ねの文書」や、必要に応じて税務調査を行うことがあります。

したがって、結論的には、「みなし贈与」は、ばれる可能性が高いと思われます。特に、相続が生じた場合に、調査の過程で「過去の贈与の事実」を把握するケースが多いです。

贈与税の申告・納付漏れが発覚した場合は、延滞税や無申告加算税、場合によっては重加算税等(懲役刑も)が課されますので、「みなし贈与」があった場合は、申告漏れがないように注意が必要です。

6.低額譲渡の「著しく低い価額」とは?

土地を売却する場合の時価は、原則として「実勢価格」ないし「公示価格」となります。実勢価格は、市場で売買される価格、公示価格は、国土交通省が「取引価格の目安」として発表している価格です。

一方、相続税評価上採用される「路線価」は、実勢価額(時価)の7~8割程度となりますので、上記の時価とはなりません。つまり、土地を「路線価」で譲渡した場合は、「時価よりも低く売却」したことになります。

ただし、「路線価」での売却は「著しく低い価格とはいえない」と判断された判例があります(東京地判平成19年8月23日(行ウ)第562号)。判例を要約すると、以下の通りです。

当該判例では、「著しく低い価額の対価」とは「経済的合理性がないことが明らかなもの」とし、

- 公示価格(時価)の約80%とされる「路線価」は、社会通念上、「著しく低い価額」とはみられていない。

- 例外的に、「路線価」が、明らかに時価の80%よりも低くなっている認められる場合は、「著しく低い価額」の対価による譲渡になり得る。・・としています。

つまり、土地に限定の見解ではありますが、時価の約8割程度の売買は、「著しく低い価額」とはいえないため、「みなし贈与税」は発生しないという判断です。実務上は、個別判定が必要とはなりますが、大いに参考になる判例だと思います。

7.参照URL

(No.4423 個人から著しく低い価額で財産を譲り受けたとき)

https://www.nta.go.jp/taxes/shiraberu/taxanswer/zoyo/4423.htm

(No.2606 金銭を貸し付けたとき)

https://www.nta.go.jp/taxes/shiraberu/taxanswer/gensen/2606.htm

8.Youtube

【【関連記事】】