No179【有給休暇買取】取得の条件や付与日数・繰越期間は?/退職時の買取は認められるのか?買取価格は?買取額に所得税や社会保険は課税されるのか?

有給休暇とは、「賃金が支払われる休暇」のことです。雇用主は、毎年一定の有給休暇を付与することが、「労働基準法」で義務付けられています。

一方、従業員側が、退職時までに有給休暇を取得できないケースもあるかもしれません。こういった場合、「未消化の有給休暇」につき、会社に「買取請求」できるのか?入金された金額は、従業員側に税金や社会保険が課税されるのか?迷われる方もいるかもしれません。

今回は、有給休暇とはどういったものなのか?有給休暇買取の有無、従業員の所得税・社会保険上の課税関係を中心にお伝えします。

目次

1. 有給休暇取得の条件・付与日数は?

(1) 有給休暇付与の条件

有給休暇が付与されるためには、以下の要件を満たす必要があります(労基39条)

● 雇用後、6か月間継続勤務していること

● 上記6か月間の全労働日の8割以上出勤していること

上記要件を満たす場合は、正社員に限らず、アルバイト、パート等も、会社側に有給休暇の付与が義務付けられています。

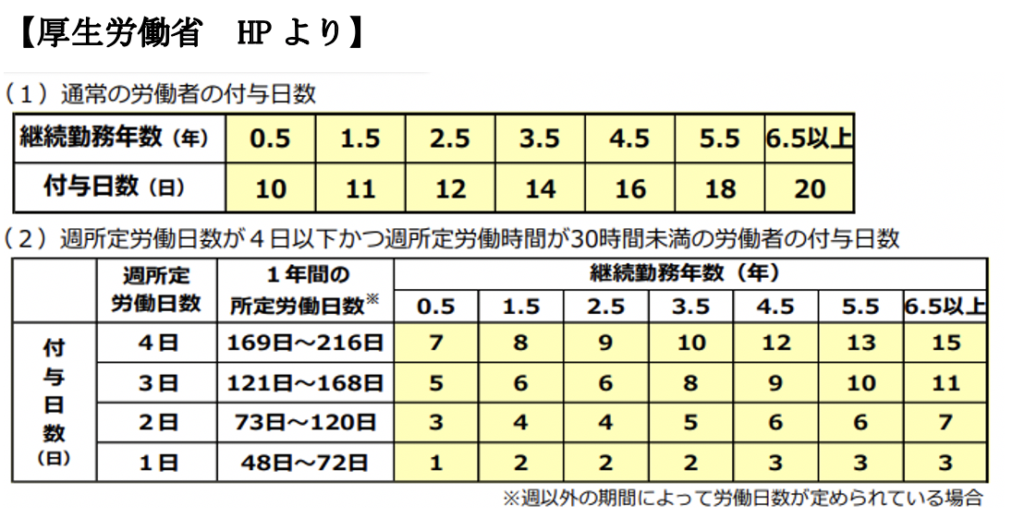

(2) 有給休暇の付与日数

有給休暇は、雇用後6か月時点で付与され、その後は1年毎に付与されます。

付与日数は、労働者の「雇用形態」や「勤続年数」に応じて変動します。

パートタイム労働者など、所定労働日数が少ない労働者は、通常の労働者よりも付与日数は少なくなり、比例的に付与されます(比例付与)。週所定労働日数が多い人ほど、有給休暇が増加します(労基39条②)。

それぞれの有給休暇付与日数は、以下の通りです。

| 通常の労働者 | 週所定労働時間が30時間以上、所定労働日数が週5日以上又は1年間の所定労働日数が217日以上の労働者。 |

|---|---|

| 上記以外の労働者 (パート等) |

週所定労働時間が30時間未満、かつ、週所定労働日数が4日以下、又は1年間の所定労働日数が48日から216日までの労働者。 |

なお、上記は「労働基準法」で義務付けられる付与日数となりますが、会社独自の取り決めにより、上記日数より「多くの有給」を付与することについては、問題ありません。

2. 有給休暇の取得時期や繰越可能期間は?

(1) 5日以上の有給取得が義務に(働き方改革関連法案)

2018年に成立した「働き方改革関連法案」より、「年間10日以上の有給休暇が付与される全労働者(アルバイトも含む)」に対し、会社側が時季を指定して、「最低5日以上」の有給を取得させることが義務付けられました。違反した場合は、30万円以下の罰金が科せられます(労基39条⑦)。

(2) 取得時期

年次有給休暇は、原則、労働者の請求日に取得させなければいけません(労基39⑤)。ただし、有給休暇を与えることで、事業の正常な運営を妨げる場合にのみ、他の時季に年次有給休暇の取得を変更することができます(時季変更権)。

また、原則、有給休暇は1日単位での取得となりますが、半日単位、あるいは、あらかじめ労働者と使用者の同意がある場合は、時間単位での有給休暇の取得が可能です(時間単位の有給は、年5日が限度(労基第39条④)。)

(3) 有給休暇の繰越は原則2年

有給休暇は毎年付与され、未消化の有給休暇は翌年に繰越が可能ですが、繰越期間は「2年」の有効期限があり、超えた場合は消滅します。例えば、入社半年時点で初回付与された有給休暇は、入社2年半時点で未消化分は消滅します。

3. 有給休暇の買取は認められるのか?

(1) 原則、認められない

有給休暇は、労働基準法上、取得させる義務があることから、原則として有給休暇の買取は認められていません(労基39条)。有給休暇の買取を認めると、労働者の休暇を奪うことになり、本来の有給休暇の目的が損なわれる恐れがあるためです。

(2) 例外的に買取が認められる場合

ただし、実質的に「有給休暇の目的が損なわれる恐れがない場合」は、例外的に有給休暇の取得が認められます。以下のケースです。

| 退職時 | 「退職時」に、退職者が希望する場合に限り、未消化の有給休暇を買い取ることが認められています。退職の場合、有給休暇を取得する権利が消滅するため、有休買取を認めても「有給休暇の目的」が損なわれる恐れがないためです。 ただし、あくまで、労働者が希望する場合のみ認められています。 |

|---|---|

| 退職時以外 | 有効期限の2年を過ぎた有給休暇や、労働基準法で定められた法定有給休暇日数を超える分(=会社独自で定めた有給休暇の未消化部分)も、有休買取が認められます。 |

なお、労働者が有給休暇の買取を希望しても、会社に買取義務があるわけではないため、買取を拒否することも可能です。

4. 有給休暇の買取価格は?

有給休暇を買い取る際の「金額」の規定は特にありません。労使話合いにより、自由に決定できます。実務上は、「月給÷1か月の所定労働時間」で1日当たりの買取価格を算定するケースが多いです。その他、過去3か月間から算出する「平均賃金」、や標準報酬月額の30分の1にあたる「標準報酬月額の日割額」などから算定する方法もあります。

5. 有給買取額の所得税及び社会保険上の取扱い

有給休暇の買取が行われると、その分、従業員にお金が支払われます。当該買取資金に関する税務上及び社会保険上の取扱いは、以下の通りとなります。

(1) 所得税上の取扱い

| 退職時 | 買取額は、実質的には給与の精算額となりますが、退職時に支給され、退職に起因して支払われるものですので、税務上は「退職所得」扱いとなります(所基通達30-1、30-5)。 |

|---|---|

| 退職時以外 | 給与所得として課税されます。源泉徴収は、賞与の源泉徴収税額で計算します。 |

退職時の有休買取額は、「退職所得」扱いとなるため、所得税の課税額は通常の給与よりも少なくなり、従業員側には有利な取扱いとなります。

(2) 社会保険上の取扱い

| 退職時 | 退職所得となりますので、社会保険料はかかりません。 |

|---|---|

| 退職時以外 | 給与所得となり、社会保険上は、臨時の賃金として「賞与」扱いとなります。したがって、通常賞与と同様、社会保険料を天引きし、年金事務所に「賞与支払届」の提出が必要となります。 |

6. 参照URL

(従業員に賞与を支給したときの手続き)

https://www.nenkin.go.jp/service/kounen/hokenryo/hoshu/20141203.html