No185.新事業承継税制~納税猶予制度の内容

経営者の平均年齢は、2015年時点で66歳、20年前は・・47歳だったみたいです。

かなりのペースで、「経営者の高齢化」が進んでいることがわかりますね。

経営者の高齢化を背景に、次世代への円滑な「事業承継」を行うには、人材育成だけでなく、税制面での担保も必要となりますね。

1. なぜ事業承継に税金がかかるの?

「事業承継」とは、税金との関係に限定すると、「オーナーである親などからお子様などに自社株を渡す」ことを指しています。

自社株を渡す場合には、贈与税や相続税がかかります。

「なぜ、株式を渡すと税金がかかるの?」と思われる方もいるかもしれません。

自社株には、価値があるからです。

価値のあるものを移転する場合は、売買や贈与と同様に税金が関係してきます。

自社株なんて、「紙きれだし・・価値なんてあるの?」と思いがちですが・・蓄積された利益やノウハウには、れっきとした「価値」があります。

歴史のある会社ほど、利益が蓄積され、株の価値は高くなります。

2. 新事業承継税制って?(事業承継税制の特例)

でも・・自社株移転に税金がかかれば・・スムーズな事業承継を阻害してしまいます。

そこで、「新事業承継税制」が創設され、事業承継の一環として株式を移転する際の「贈与税・相続税の納税猶予」の要件が緩和されました。

「納税猶予制度」自体は、従来から存在する制度ですが、「平成30年税制改正」で要件が大幅に緩和され、一定の要件のもと、議決権株式総数のすべて(100%)の納税が猶予されます。

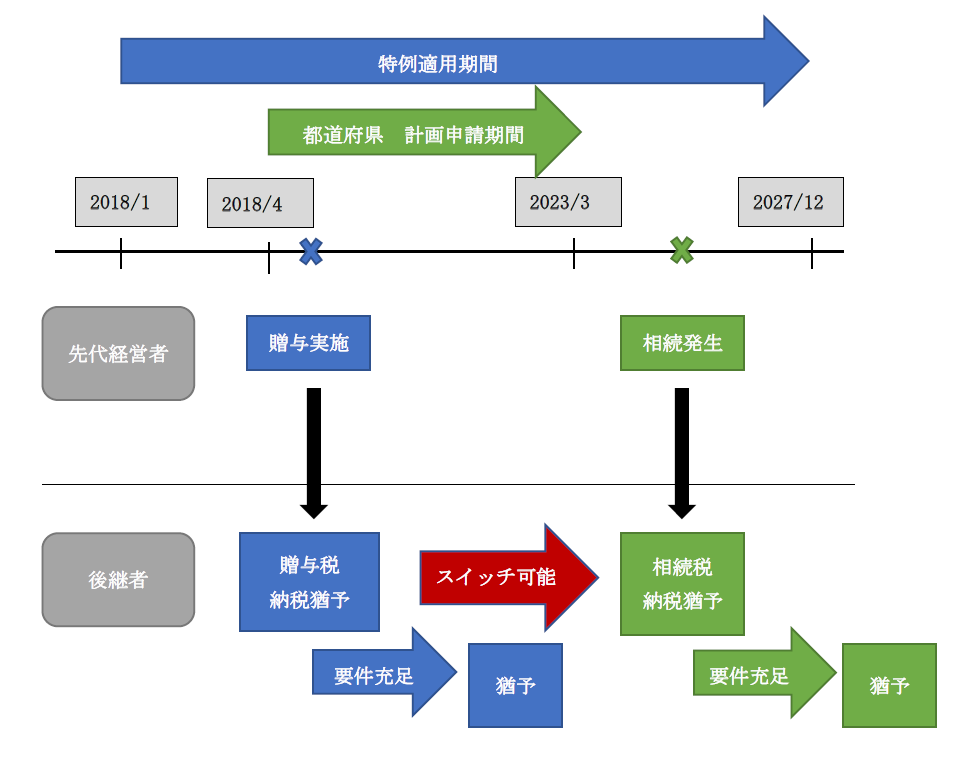

今までの納税猶予の制度は残しながら、2018年年1月1日~2027年12月31日の間の相続や贈与(10年間限定)を対象に、新たに創設された制度となります。

新事業承継税制の内容は、以下となります。

② 相続税の納税猶予の特例

3. 適用期間・手続き

(1) 適用期間

2018年1月1日~2027年12月31日(10年間)の相続・贈与が対象

(2) 必要な手続

2018年4月1日~2023年3月31日の間(5年間)に「特例承認計画」を都道府県に提出、確認・認定(円滑化法に基づく)

(留意事項)

- 特例承認計画には、「認定経営革新等支援機関」による指導助言・所見が必要

- 特例承認計画と異なる事業承継を実行した場合も、その後計画の修正は可能。

- 2023年3月31日までの相続・贈与については、相続・贈与後に承認計画を提出することも可能。

4. 要件

(1) 人の要件(主なもの)

① 贈与者・被相続人(=先代経営者等)

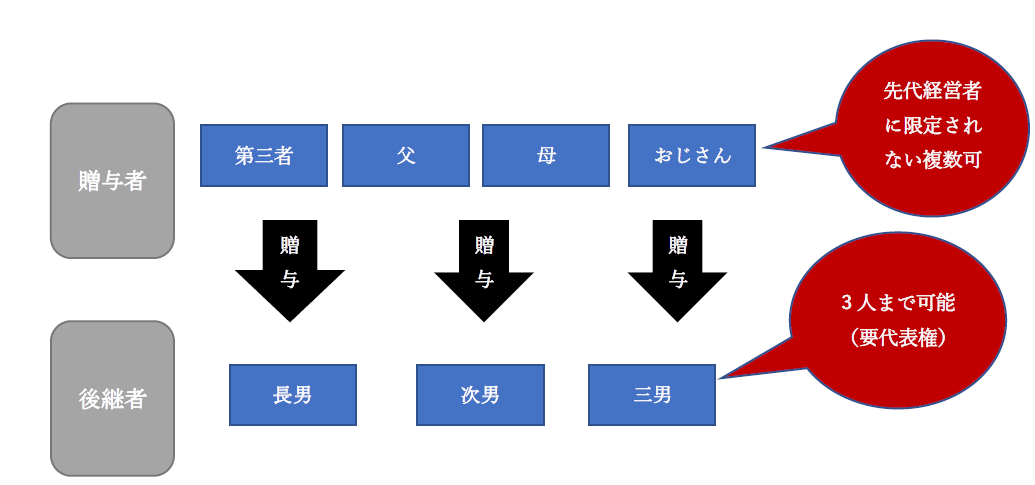

先代経営者に限らず、他の同族関係者、第三者でもOKです。

つまり、過去に代表権を有していたことがない人からでも、贈与が可能です。

(ただし、先代経営者以外の方「単独の贈与」は×です。先代経営者から後継者に、代表権や自社株を移した後、一定期間の贈与に限られます)。

| 先代経営者の 場合 |

|

|---|---|

| 先代経営者以外の 場合 |

|

② 受贈者・相続人(=後継者)

最大3人まで(議決権数上位3名の者まで)OK

- 20歳以上かつ代表権を有している

- 役員経験が3年以上

- 贈与後に、筆頭株主(かつ、総議決権50%超)(※)

- 贈与税・相続税の申告書の提出期限まで、対象株式の全部を保有

(※)受贈者が2人又は3人以上の場合 は、 議決権10%以上必要

(2) 会社の主な要件

- 非上場会社かつ、都道府県知事の認定を受けた中小企業者

- 従業員1人以上

- 風俗営業会社、資産管理会社に該当しないこと

- 売上がゼロ超

(中小企業者とは)

資本金又は従業員数のいずれかを満たす

| 資本金 | 従業員数 | |

|---|---|---|

| 製造業 | 3億円以下 | 300人以下 |

| 卸売業 | 1億円以下 | 100人以下 |

| 小売業 | 5,000万円以下 | 50人以下 |

| サービス業 | 5,000万円以下 | 100人以下 |

※ゴム製品製造業、ソフトウェア、旅館業などは一定の例外があります。

(3) 特例経営承継期間中の要件(5年)

特例経営承継期間(5年)内に、一定要件に該当した場合は、納税猶予が打ち切られ、贈与税全額(又は一部)を納付しなければいけません。

また、5年を超えた場合でも、納税猶予が打ち切られる場合があります。

要件をまとめると以下の通り。

(主な要件)

| 要件 | 5年内 | 5年超 | ||

|---|---|---|---|---|

| 先代経営者 | 代表者とならないこと | 〇 | - | |

| 後継者 | 代表者であり、かつ筆頭株主である | 〇 | - | |

| 同族関係者と合わせて50%超を保有 | 〇 | - | ||

| 猶予対象株式を譲渡又は贈与しないこと | 〇 | 〇 | (※1) | |

| 都道府県や税務署長に報告や届出書を提出 | 〇 | 〇 | (※2) | |

| 対象会社 | 常時使用従業員数の平均値が、承継時の 80%未満とならないこと |

〇 | - | (※3) |

| 上場会社に該当しないこと | 〇 | - | ||

| 風俗営業会社に該当しないこと | 〇 | - | ||

| 資産管理会社に該当しないこと | 〇 | 〇 | ||

| 売上がゼロとならないこと | 〇 | 〇 |

(※1)特例承継期間(5年)経過後に、株式を譲渡する場合、あるいは、合併、解散により消滅する場合でも、①「経営環境の変化を示す一定の要件」を満たす場合には、②一定額の納税猶予額が免除されます。

(※2)5年内は「毎年」報告が必要。5年経過後は「3年ごと」に報告が必要。

(※3)要件としては残っていますが、実質的に、「5年平均雇用8割維持」の要件は、撤廃されています。

つまり、要件を満たさない場合でも、理由を記載した書類を都道府県に提出すればOKになっています(認定支援機関の指導・助言必要)。

① 「経営環境の変化を示す一定の要件」

- 直前3年間のうち「2年以上」赤字

- 直前3年間のうち「2年以上」売上減

- 有利子負債≧売上の6か月分

- 類似業種の上場平均株価が前年度から下落(=業界の景気が悪い)

- 経営を継続しない特段の事由(後継者が心身の故障等で業務に従事することが難しくなった場合など)

② 「一定額の納税猶予額が免除」

特例承継期間(5年)経過後に、事業を売却や廃業する場合は、売却や廃業時の評価額をもとに税額を再計算します。

そして、承継時の評価額をもとに計算した贈与税や相続税との差額は減免されます。

(4) その他の要件

- 期限内申告(申告書に一定の事項記載&書類の添付)。

- 相当の担保を提供

5. 相続時精算課税制度の適用範囲の拡大

事業承継株式についても、「相続時精算課税制度」の適用が受けられることになりました。

後継者で、20歳以上等の一定の要件を満たせば、誰でも相続時精算課税制度の適用が認められます。

⇒「相続時精算課税制度」を利用するメリットは、猶予期限の継続が認められなくなった場合に、「納税猶予税額=支払わなければいけない額」が軽減できる可能性がある点です。

相続時精算課税制度を適用した場合は、当該制度を前提に猶予税額の計算ができるため、(=20%)暦年課税と比較して、税負担が軽くなる場合があります。

次回、相続時精算課税制度と暦年課税につき、具体例を用いて比較致します。

<< 前の記事「相続税・贈与税 納税猶予額算定の具体例」次の記事「100%子会社・孫会社と「特定同族会社」の関係」 >>

【関連記事】