No175.合併と「簡易課税」の判定

消費税の「簡易課税制度」が適用できるかどうか?の判定は、基準期間(2年前)の「課税売上高」で判定します。

この点、合併が行われた場合、基準期間はどの会社で判定?どの期間が基準期間?など・・いろいろ疑問が出てきそうな感じがしますね。

今回は、合併が行われた場合の「簡易課税の判定」についてまとめます。

1. 簡易課税制度とは?

簡易課税制度は「消費税納税額の計算方法の1つ」で、基準期間の課税売上高が「5,000万円以下」の中小企業者に認められている「簡便的な消費税計算方法」のことです。

簡易課税制度では、実際に支払った消費税額に関係なく、以下の計算式で仕入税額控除の額を算定します。

課税売上高 × 「 みなし仕入率 」 (業種ごとに決められている)

※詳しくはQ24簡易課税って何?を参照ください。

2. 簡易課税制度の適用要件

次のいずれにも当てはまる場合、簡易課税制度が適用されます。

- 基準期間の課税売上高が「5,000万円以下」

- 「消費税簡易課税制度選択届出書」を提出(提出翌期から「簡易課税制度」が適用)

3. 合併の場合の特徴(吸収合併・新設合併同様)

適用要件は上記同様ですが、合併の場合、以下の特徴があります。

- 「合併法人」の基準期間の課税売上高のみで判定する(被合併法人の「基準期間売上」は無視できる)

⇒合併があった場合の消費税納税義務の判定のケースとは異なり、合併法人単独の基準期間の課税売上高で判定します。

つまり、被合併法人の基準期間に対応する期間における課税売上高は考慮する必要がありません。

- 被合併法人が、既に「簡易課税制度選択届出書」を提出している場合、合併法人は、合併事業年度に同提出書を提出すれば、合併事業年度から簡易課税の適用が受けられる。

⇒まず、被合併法人が、既に「簡易課税制度選択届出書」を提出している場合でも、その効力は「合併法人」には及びません。

つまり、合併法人が簡易課税の適用を受けたい場合には、合併法人の方で新たに「簡易課税制度選択届出書」を提出する必要があります。

しかし、被合併法人が既に「簡易課税制度選択届出書」を提出している場合に限り、合併法人は、合併事業年度末までに上記届出書提出すれば、合併事業年度より簡易課税の適用が可能です。

(通常、「簡易課税制度選択適用届」は、適用したい事業年度開始の前日までに提出する必要があります)。

(注意)

元々、被合併会社が「簡易課税制度選択届出書」を提出していない場合は、上記特例はありません。

4. 具体例

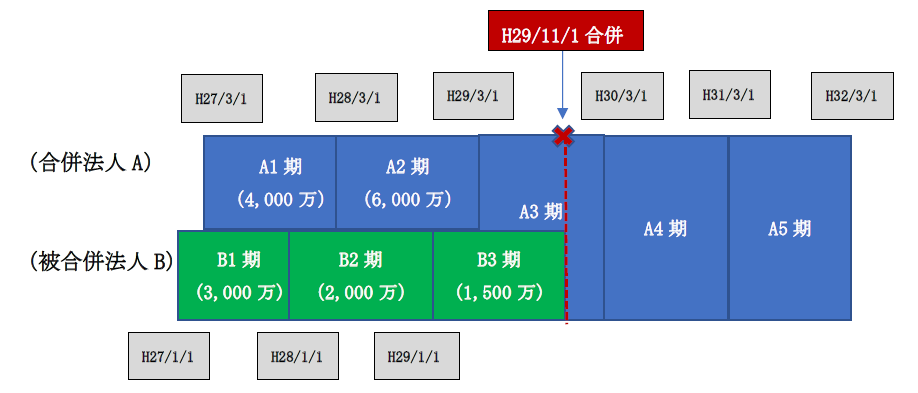

- A社(合併法人)とB社(被合併法人)は、H29/11/1に吸収合併を行いました。

- A社(合併法人)の決算月は2月、B(被合併法人)の決算月は12月。

- カッコ書きは、各社の各事業年度の「課税売上高」を示します。

- B社はB1に消費税簡易課税制度選択届出書を提出していることを前提とします。

簡易課税制度適用の判定を行いましょう!

(1) 合併がなかった場合の、「A社の簡易課税」の適用判定

仮に、合併がなかった場合の、「A社の簡易課税」の適用関係をまとめると、以下の通りです。

| 決算期 | 基準期間 | 基準期間の 課税売上高 |

届出書の提出時期 | 結論 |

|---|---|---|---|---|

| A3期 (H30/2/28) |

A1期 (H28/2/28) |

4,000万 | A2期末まで (H29/2/28まで) |

基準期間の課税売上高が5,000万円以下のため、簡易課税制度が適用されます。 |

| A4期 (H31/2/28) |

A2期 (H29/2/28) |

6,000万 | - | 基準期間の課税売上高が5,000万円超のため、簡易課税制度は適用されません。 |

- 簡易課税は、提出翌期から適用されますので、A3期(平成30年2月28日)に「簡易課税」を適用したい場合は、A2期(H29/2/28)までに「消費税簡易課税制度選択届出書」を提出する必要があります。

(2) 合併があった場合の、「A社の簡易課税」の適用判定

合併があった場合の、「A社の簡易課税」の適用関係をまとめると、以下の通りです。

| 決算期 | 基準期間 (※1) |

課税売上高 (※1) |

届出書の提出時期 | 結論 |

|---|---|---|---|---|

| A3期 (H30/2/28) (合併法人のみ) |

A1期 (H28/2/28) |

4,000万 | A3期末まで (H30/2/28まで) (※2) |

課税売上高が5,000万円以下のため、簡易課税制度が適用されます。 |

| A4期 (H31/2/28) (合併法人のみ) |

A2期 (H29/2/28) |

6,000万 | - | 課税売上高が5,000万円超のため、簡易課税制度は適用されません。 |

(※1) 合併があった場合も、基準期間の課税売上高の判定に、「被合併法人」の基準期間の「課税売上高」は影響させません。

(※2) 被合併会社(B社)は、既に「簡易課税制度選択適用届」を提出していますので、合併会社(A社)は、合併のあった事業年度に「簡易課税制度選択適用届」を提出すれば、合併事業年度から簡易課税制度の適用が可能となります。

5. まとめ

- 合併があった場合でも、被合併会社の基準期間の課税売上高は無視できます。

- 簡易課税制度の適用を受けていた法人と合併した場合は、合併事業年度に「消費税課税事業者届出書」を提出すれば、合併事業年度から簡易課税制度が適用可能となります。

6. 参照URL

(合併があった場合の簡易課税制度選択届出書の効力等)

http://www.nta.go.jp/law/tsutatsu/kihon/shohi/13/01.htm

<< 前の記事「合併による株価への影響は?」次の記事「合併と消費税納税義務の判定」 >>

【関連記事】