No17.DCF法とは?

1.DCF法って?

例えば、何かにお金を投資する際には、将来ちゃんと回収できるか?を考慮して投資しますよね?

金融商品に投資する場合も、元本保証だったり、利率等を考慮して投資すると思います。

人間って、頭の中で得か損か?投資額と将来の回収額を比較して意思決定を行っています。

DCF法は、そういった投資と回収の金額を、具体的に計算する方法です。

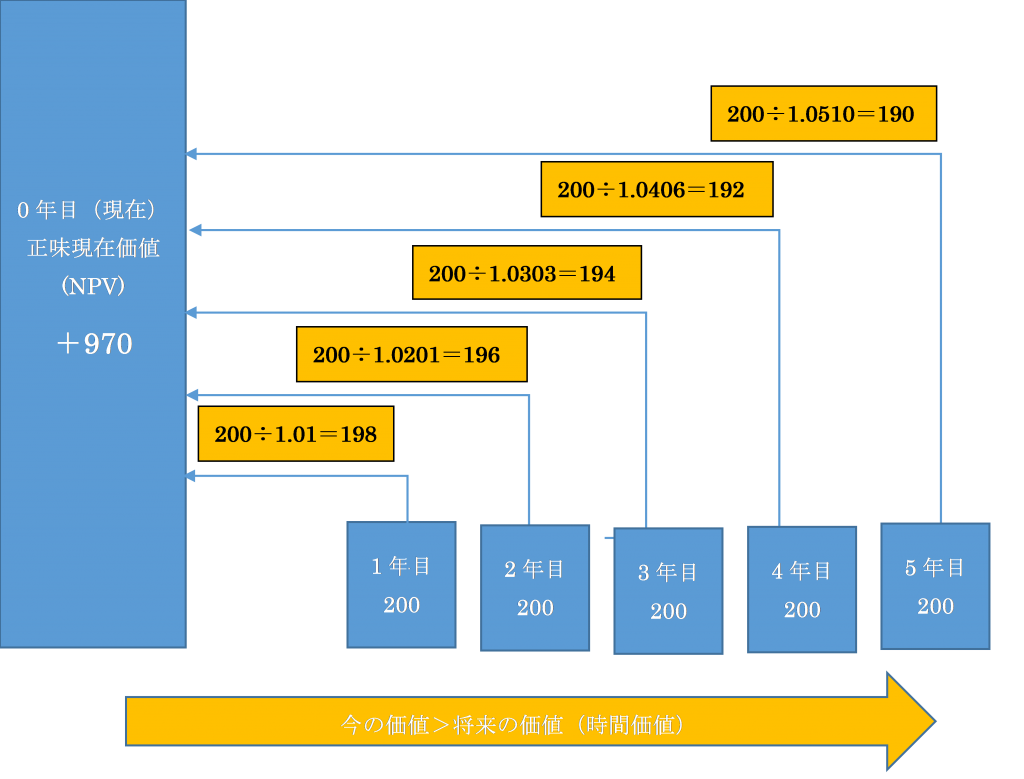

ポイントは、将来回収するお金を、「時間価値」という概念を使って現在価値に置き直すところですね。

DCF法っていうのは、ディスカウントキャッシュフロー法の略になります。株価評価を行う際にも、DCF法を利用することもあります。

2.時間価値って何?

今、現金1,000万円もらうのと、10年後にもらうのとではどちらがよいですか?

今、1,000万円もらったとしたら、10年間自分で運用して増やすことができますね。

10年分の利息がある分、確実に今もらった方がお得です。これが「時間価値」と呼ばれる概念です。

例えば、利率1%の場合、10年後には、1,000万円が約1,104万円になります。

1,000万円×(1+0.01)10=1,104.6万円

逆にいうと、将来の1,104,6万円は、今の価値にしたら1,000万円ということです。

つまり、1%で10年間運用して1,104万円にするためには、今1,000万が必要ということです。

1,104.6万円/(1+0.01)10=1,000万円

DCF法では、将来の現金収入を、全て現在価値(PV(Present Value))に直して、同じ時間軸で現金の価値を比較します。

現在価値の合計は「正味現在価値(NPV Net present Value)」と呼ばれ、利息は「割引率」と呼ばれます。

3.具体例

投資額1,000万円、毎年の現金収入200万円、利率(割引率)1%

|

現時点

|

1年目

|

2年目

|

3年目

|

4年目

|

5年目

|

現在価値合計(NPV)

|

|

|---|---|---|---|---|---|---|---|

|

収入

|

200

|

200

|

200 |

200

|

200

|

||

|

支出

|

▲1000

|

||||||

|

1+割引率

|

1.01

|

1.0201

|

1.0303

|

1.0406

|

1.0510

|

||

|

現在価値(PV)

|

198

|

196

|

194

|

192

|

190

|

970

|

単純に1,000万投資して毎年200万の現金が入ってくれば、5年で回収できるって思いますね。(1,000÷200=5年)

でも、時間価値を考えると、200万の5年間の価値合計は970万円になります。つまり、5年で1,000万円は回収できない結論になります。

仮に、「5年しか運用期間がない」ような投資の場合、6年目までプラスにはならないので、5年後には確実に損してしまうので投資しない!という結論になります。

(現在価値では、30万赤字になるのが、明らかだからです。)

何年間で回収するか?期間は、その目的によって異なります。例えば「耐用年数5年」の設備投資なら、5年になりますし、

「M&Aで会社を買う」場合は、3年くらいで投資額を回収したいって考えたら3年になります。

4.その他

- 将来の現金収入の算定は、あくまで損益計画を基に現金情報に置き換えます。簡易な現金収入額は、税引後利益++減価償却費でも算定する場合もあります(EBITDA)。

- 回収期間が長期になる場合には、もちろん不確実性が伴います。このような場合、国債や預金利率等を割引率として用いても実態に合いませんので、リスクを考慮した利率を用いることが多いです。企業の投資判断では、一般的に資本コスト(WACC)を用いたり、成長率等を考慮して算定します。

<< 前の記事「合弁会社とは?(ジョイント・ベンチャー)」次の記事「レバレッジドバイアウトとは?」 >>