No188.【修正申告不可】住宅ローン控除と「マイホーム売却益の3,000万円特別控除の特例」は併用不可!どちらが得なのか?修正申告できない場合も!

マイホームを売却して、新たなマイホームに「住み替える」ケースもある思います。

この点、新マイホーム購入時、住宅ローンを組む場合は、所得税上、「住宅ローン控除」という恩典があります。

また、上記の特例とは別に、旧マイホーム売却で利益が生じる場合、売却益3,000万円まで所得税が課税されない特例もあります。

どちらも、所得税額が圧縮できる特例になりますが、所得税上、両制度の併用はできません。

そこで今回は、住宅ローン控除と、マイホーム売却益3,000万円特別控除の特例のどちらが得なのか?

また、過去に適用した特例の「撤回」を行い、有利な特例の選択が可能なのか?につき解説します。

目次

1. 併用は不可

原則として、「住宅ローン控除」と、「マイホーム売却益3,000万円の特別控除の特例」の併用はできません。

住宅ローン控除の要件として、以下の要件が定められています。

| ①(居住前 年度要件) | 居住年及びその前2年の3年間に「譲渡所得の課税の特例」の適用を受けていないこと。 |

|---|---|

| ②(居住後 年度要件) | 居住年の翌年以後3年以内に、居住した住宅以外の一定の資産を譲渡し、当該譲渡について「譲渡所得の課税の特例」を受けていないこと。 |

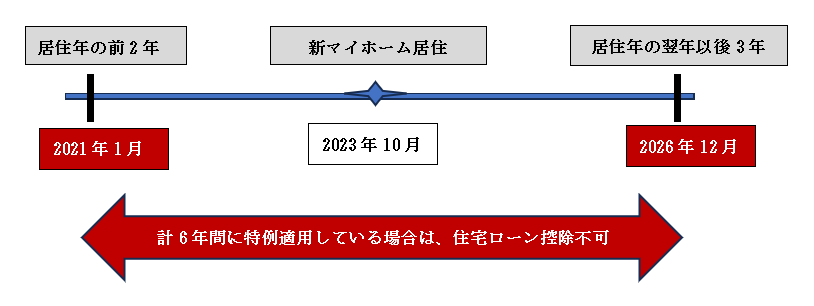

つまり、新マイホームに居住した年度の前後6年間、例えば、マイホーム売却益3,000万円の特別控除の特例等の適用を受けていた場合は、住宅ローン控除ができないということになります。

上記の特例が利用できない期間につき、以下、具体例で解説します。

2. 併用できない期間の具体例

(1) 具体例

上記例題の場合、2021年~2026年の期間内で「マイホーム売却益3,000万円特別控除」の適用を受けている場合は、「住宅ローン控除」ができません。

(2) 制限期間以外は住宅ローン控除が適用できるわけではない

上記6年間に「特例」を受けている場合は、たとえ住宅ローンを組んだ場合でも、本来の住宅ローン控除の期間「全期間」につき、住宅ローン控除は適用できません。

つまり、当該期間中に組んだ住宅ローンについては、上記の制限期間6年間が終えた後も、控除することはできません。

例えば、上記例題で、2023年10月に住宅ローンを組んだ場合、本来2023年12月期~13年間住宅ローン控除は可能ですが、制限期間を終えた2027年12月期~住宅ローン控除の残期間となる「9年間」控除ができるというわけではありませんので、十分ご留意ください。

3. 旧マイホームの売却をずらした場合は?

(1) 売却を早めた場合

上記例では、2020年12月以前に旧マイホームを売却した場合は、住宅ローン控除の要件①を満たし、両制度の併用が可能です。

ただし、現実的には、住み替えの場合に、先に旧マイホームを売却し、3年後に新マイホームを購入するケースは少ないかと思われます

(売却後、一旦賃貸等に引越すケースなどに限定)。

(2) 売却を遅らせた場合

上記例では、2027年1月以降に旧マイホームを売却した場合は、住宅ローン控除の要件②を満たし、両制度の併用が可能なようにも見えます。

しかし、3,000万円特別利益の控除の要件として、「住まなくなった日から3年を経過した年の12月31日までに売却」の要件があります。

したがって、現実的には、少なくとも新マイホームに居住した時点で、「旧マイホームに住まなくなって」となりますので、そこから3年以内は必ず住宅ローン控除の要件②に引っかかることになります。したがって、現実的には、売却を遅らせた場合でも、2つの特例の要件両方を満たすことはありません。

結論的には、住み替えの場合は、旧マイホームの売却時期をずらしても、両制度が併用できるケースは、ほとんどないということになります。

4. 併用できない「譲渡所得の課税の特例」とは?

上記要件中の「譲渡所得の課税の特例」とは、次の5つの制度をさします。

| ● | 所有期間10年超軽減税率の特例(措法31の3①) |

|---|---|

| ● | マイホーム売却益3,000万円特別控除の特例(措法35①)。 |

| ● | マイホーム買い換え特例(措法36の2) |

| ● | 財産を交換した場合の長期譲渡所得の課税の特例(措法36の5) |

| ● | 既存市街地等内にある土地等の中高層耐火建築物等の建設のための買換え及び交換の場合の譲渡所得の課税の特例(措法37の5) |

3,000万円の特別控除だけでなく、「所有期間10年超の軽減税率」や、「買い替え特例」とも含まれますので、十分注意が必要です(空き家特例(措法35③)は除きます)。

なお、あくまで、併用不可の住宅ローンは、新マイホームの住宅ローンであり、旧マイホームの住宅ローン控除ではありません。

5. 修正申告で撤回し、「有利な方を選択し直せない」ケースに注意

例えば、一方の特例を受けた後、もう一方の特例の方がお得なので、過去の決算書を修正して、「もう一方の特例」を適用できるのか?という論点があります。

順番を間違うと、修正申告もできなくなりますので、十分留意が必要です。

(1) 住宅ローン控除が先、3,000万円特別控除の特例が後

新マイホーム居住が先、旧マイホームの売却が後のケースで、既に新マイホームにつき「住宅ローン控除」を受けている場合もあります。

この場合は、過去に「住宅ローン控除適用済」の確定申告書の修正申告を行い、旧マイホーム売却益3,000万円の特別控除の特例を受けることができます。

(2) 3,000万円特別控除の特例が先、住宅ローン控除が後

旧マイホームの売却が先、新マイホームの居住が後のケースで、既に旧マイホームにつき「3,000万円の特別控除の特例」を受けている場合もあります。

こういった場合、過去に3,000万円の特別控除を受けた確定申告書の「修正申告」はできません。

いったん「3,000万円控除」の適用を受けることを選択して提出した確定申告書につき、その適用の撤回は認められない旨、明文化されています(国税庁HP質疑応答事例「居住用財産の譲渡所得の特別控除の特例の適用の撤回の可否」)。この結果、過去に提出した確定申告書の修正申告もできません。

実務上は、上記(1)よりもこちらのケースの方が多く、適用誤りにつき「税理士賠償保険」で取り扱われる事例もありますので、十分ご留意ください。

6. 住宅ローン控除と3,000万控除はどちらが得なのか?

(1) 住宅ローン控除率(新築の場合)

2022年以降、「住宅ローン控除」ができる借入限度額や控除率は以下となります。

| 住宅環境性能等 | 借入限度額 | 控除期間 | 控除率 | |

|---|---|---|---|---|

| 2022/2023年 | 2024/2025年 | |||

| 長期優良住宅 低炭素住宅 |

5,000万円 | 4,500万円 | 13年 | 0.7% |

| ZEH水準省エネ住宅 | 4,500万円 | 3,500万円 | ||

| 省エネ基準適合住宅 | 4,000万円 | 3,000万円 | ||

| その他の住宅 | 3,000万円 | ゼロ | ||

2024年以降は、最大で、住宅ローン控除による税額控除額は、長期優良住宅等の4,500万円×0.7%×13年=409.5万円となります。

ただし、現実的には「住宅ローンの残高」は年々減少していきますので、あくまで上記は最大値で、実際の節税額は上記よりも少なくなるケースが多いです。

(2)マイホームの譲渡所得税率

以下の通りです。

| 所有期間5年以下 | 39.63% (所得税30.63%、住民税9%) |

|---|---|

| 所有期間5年超 | 20.315% (所得税15.315%、住民税5%) |

| 所有期間10年超(譲渡益6,000万円以下部分)(※) | 14.21% (所得税10.21%、住民税4%) |

(※)譲渡益6,000万円超部分は、20.315%(所得税15.315%、住民税5%)

(3) マイホーム売却益にかかる税額(所得税・住民税)

例えば、旧マイホームの売却益が、それぞれ3,000万円、2,000万円、1,000万円生じた場合の売却益に係る所得税額は以下の通りです(単位 千円)

| 所有期間5年以下 (39.63%) |

所有期間5年超 (20.315%) |

所有期間10年超 (14.21%)(※) |

|

|---|---|---|---|

| 3,000万円 | 11,889 | 6,094 | 4,263 |

| 2,000万円 | 7,926 | 4,063 | 2,842 |

| 1,000万円 | 3,963 | 2,031 | 1,421 |

(※)6,000万以下部分

4,500万の最大の住宅ローン控除を取れる場合(2024年以降)を前提にすると、住宅ローン控除適用による最大節税額は409.5万円です。

したがって、上記表の赤字部分は、少なくとも、3,000万円特別控除を適用したほうが、税額節税額が多くなりますので、3000万円特別控除を利用した方がお得なラインです。

なお、先ほどお伝えした通り、現実的には住宅ローン残高は年々減少しますので、あくまで、上記前提の「住宅ローン控除の節税額」は「最大値」である、という点を考えると、3,000万円特別控除を適用したほうがお得な「売却益」のラインは、もう少し下がります。

(4) 結論

旧マイホームの売却益の額が多い場合や、所有期間が短く、譲渡所得税率が高いケースは、3,000万円特別控除を利用した方がお得になるケースが多いです。また、早期返済や早期売却予定等により、今後の住宅ローン控除の額が下がる場合も3,000万特別控除の方がお得といえます。

7. ご参考~各種特例の併用関係~

マイホーム譲渡所得に関しては、さまざま特例がありますが、特例が併用できるものと併用できないものがあります。

まとめると、以下の通りです。

「住宅ローン控除」 については、空き家特例以外は、他の特例との併用ができません。

譲渡所得が少額の場合は、住宅ローン控除を適用したほうがお得なケースも多いですので、特例の適用については、慎重な判断が必要です。

| 特例 | 併用可 | 併用不可 |

|---|---|---|

| 3,000万特別控除 |

●10年超軽減税率 ●空き家特例(合わせて3,000万が上限) |

●買い換え特例 ●住宅ローン控除(一定の年数につき) |

買い換え特例 |

●3,000万特別控除 ●10年超軽減税率 ●住宅ローン控除(一定の年数につき) ●空き家特例 |

所有期間10年超 軽減税率の特例 |

●3,000万特別控除 |

●買い換え特例 ●住宅ローン控除 ●空き家特例 |

空き家特例 |

●3000万特別控除(合わせて3,000万が上限) ●住宅ローン控除(空き家と別に自宅がある場合) |

●買い替え特例 ●相続財産譲渡時の取得費加算の特例 ●10年超軽減税率 |

住宅ローン控除 | ●空き家特例(空き家と別に自宅がある場合) |

●3,000万特別控除(一定の年数につき) ●買い換え特例(一定の年数につき) ●10年超軽減税率 |

8. 参照URL

(No.3302 マイホームを売ったときの特例)

https://www.nta.go.jp/taxes/shiraberu/taxanswer/joto/3302.htm

(No.1212 一般住宅の新築等をした場合(住宅借入金等特別控除))

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1212.htm

(居住用財産の譲渡所得の特別控除の特例の適用の撤回の可否)

https://www.nta.go.jp/law/shitsugi/joto/18/17.htm

(居住用財産の譲渡所得の特別控除の特例等の適用を受ける場合の修正申告)

https://www.nta.go.jp/law/shitsugi/shotoku/06/23.htm