No232.【のれんとは?】税務上ののれん(資産調整勘定・差額負債調整勘定)の会計処理・税務処理・消費税の取扱い/会計上ののれんとの違い

M&Aなどの場面で、「のれん」という言葉を耳にすることがあります。

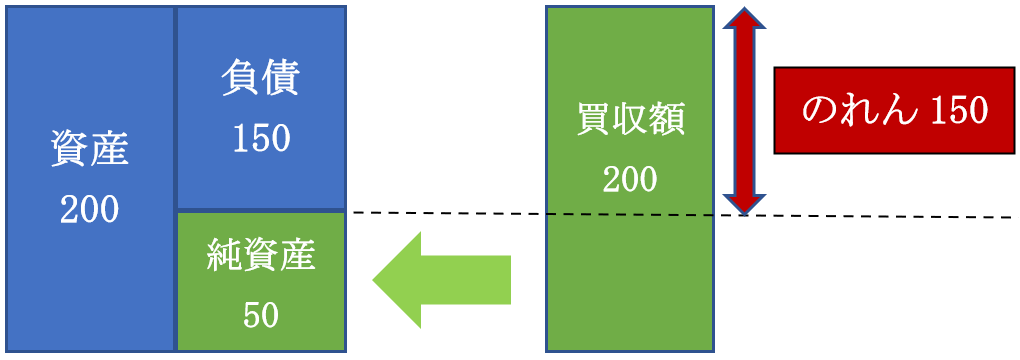

「のれん」とは、事業などを買収する際に、➀支払った買収額と②受入事業の時価純資産の差額のことです。

例えば、時価純資産50の会社を買収する際、買収金額が200であれば、差額150が「のれん」になります。

「のれん」は、厳密には、「税務上ののれん」と「会計上ののれん」の2種類に区分されますが、今回は、多くの中小企業に関連する「税務上ののれん」(資産調整勘定・差額負債調整勘定)の税務処理を中心にお伝えします。

なお、「営業権」という概念がありますが、会計実務上、「のれん」と「営業権」を区別する意味はあまりないため、今回はのれん=営業権として解説します。

1. 「のれん」とは?税務と会計の違いは?

(1) のれんの実質内容は?

のれんは、事業等を買収する際に、支払った買収額と、対象事業等の時価純資産の「差額部分」です。対象事業の価値として、時価純資産以上の「対価」を支払いますので、実質的な内容は、事業に関連する「見えない付加価値」部分となります。具体的には、ノウハウ、既存顧客、ブランドイメージなどが該当します。

【買収事業時価純資産】

例えば、上記の場合、単に時価純資産50に対する対価ではなく、買収事業の将来価値等を見越して200を投資します。差額150は、目には見えない価値=無形の資産、これが「のれん」です。

(2) 税法上の「のれん」と会計上の「のれん」の違い

税務上の「のれん」とは、事業等の買収額と「税務上の時価純資産」の差額です。資産調整勘定と呼ばれます。

一方、会計上の「のれん」は、事業等の買収額と「会計上の時価純資産」の差額です。

税務上の時価純資産=会計上の時価純資産の場合は、「税務上ののれん=会計上ののれん」となります。中小企業のほとんどは、こちらに該当します。一方、上場会社などでは、両者に相違が生じる場合があります。例えば、会計上、退職給付引当金を計上している場合、会計上は負債認識しますが、税務上は負債認識しませんので、両者の金額が異なってきます。

2. 税法上ののれん(資産調整勘定)の取扱い

(1) 税法上ののれんが発生するケース

「税法上ののれん」が発生するケースは、以下の場合です(法62条の8①、法令123の10①)。

●事業にかかる「主要な資産負債のおおむね全部が移転」する場合

【注意事項】

●株式売買の場合は「のれん」は発生しません。例えば、会社の株式を購入して子会社化する場合は、全額「子会社株式」に計上され、「のれん」は発生しません。また、適格合併等の場合も発生しません。

●「資産調整勘定」が、実質的に、被合併法人又は分割法人の「欠損金相当額」と認められる場合は、「資産調整勘定」の金額にはなりません(法令123条の10④、法規27条の16二)。

(2) 法人税上の取扱い

税務上の「のれん」(資産調整勘定)は、「買収額(支払額)-税務上の時価純資産」で算定され、5年間で月割償却を行います(平成29年改正により「月割償却」に変更)。

また、償却は、損金経理要件はなく、5年での「損金算入が強制」される点に注意が必要です。

なお、「非適格合併等にかかる調整勘定の計算の明細書」(別表16(11))を提出する必要がありますが、これは、効力要件ではありません。「損金算入」は強制となります。

なお、「資産調整勘定」が、実質的に、被合併法人又は分割法人の「欠損金相当額」と認められる場合は、「資産調整勘定」の金額にはなりません(移転事業等から生ずる収益で補填される見込みがある部分は除く)

(法令123条の10④、法規27条の16二)。

(3) 消費税上の取扱い

| 事業譲渡の場合 | 事業譲渡は、個別財産の移転行為となりますので、通常の売買同様に判定します。譲渡財産のうち、課税資産の譲渡は消費税課税、非課税資産の譲渡は消費税非課税となります。(※) |

|---|---|

| 合併・会社分割等の場合 | 合併・会社分割等は、組織法上の行為になりますので、消費税課税対象外となります。 |

(※)事業譲渡の場合の課税資産・非課税資産の例

| 課税資産 | 棚卸資産(販売を目的に所有している在庫)、有形固定資産(建物や車、備品など、)無形固定資産(のれん、特許権、商標権など) |

|---|---|

| 非課税資産 | 土地、有価証券(株式や債券)、債権(売掛金など) |

●土地や有価証券、債券などの売却は、「非課税取引」となり、「課税売上割合」に影響があります。

●土地や建物の売却は、所有権移転登記が必要となりますので、不動産取得税や登録免許税が発生します。

(4) 会計上ののれんの取扱い

会計上、「のれん」は資産に計上し、20年以内の期間で定額法等で償却します。償却期間は、会社が任意に設定します。ただし、のれんの金額に重要性が乏しい場合は、発生事業年度に一括費用処理が可能です(企業結合会計基準32項、47項)。

この結果、会計と税務で償却期間が異なる場合は、税務申告上、「申告加減算」が生じます。

3. 具体例

- クレア社はビズ社に、A事業を事業譲渡した。

- A事業に関連する財産は、土地120・備品80・借入金50(簿価=時価とする)。

- 事業譲渡の対価は200。個々の財産についての対価は明らかでない。

(1) クレア社(譲渡会社)の仕訳

| 借方 | 貸方 | ||

|---|---|---|---|

| 現金 借入金 |

200 50 |

土地 備品 事業譲渡益 仮受消費税(※) |

120 80 41 9 |

(※)消費税の課税標準 売却額200(土地120+備品80) + 50(借入金・代物弁済) =250

消費税課税取引・・250 × { 80(備品)÷(土地120+備品80)}= 100

100 ÷ 1.1 × 10 % = 9

●課税の対象となる取引は「資産の譲渡等」であり借入金(負債)の譲渡は消費税課税対象となりません(消法4条)。ただし、消費税の課税標準の計算において、代物弁済による消滅する債務の金額は、受け取った金銭の額に加算します(消施令45②)。したがって、消費税課税標準は200+50=250となります。

●個々の財産について対価の額が明らかでなく、資産負債を一括して売買価額を決定している場合には、課税資産と非課税資産の時価で按分した金額で消費税課税取引額を計算します。

(2) ビズ社(譲受会社)の仕訳

| 借方 | 貸方 | ||

|---|---|---|---|

| 土地 備品 のれん 仮払消費税(※) |

120 80 41 9 |

現金 借入金 |

200 50 |

(※)クレア社参照

(3) 結論

譲渡側の事業売却益と、受け入れ側の「のれん」の金額は一致します。

4. 負ののれん(差額負債調整勘定)とは?

受入時価純資産よりも低い価額で買収した場合には「負ののれん」が発生します(法法62条の8③)。

税務上、負ののれんは、「差額負債調整勘定」と呼ばれます(厳密には「退職給与債務引受額」「短期重要負債調整勘定」もありますが、ここでは割愛します)。

中小企業の場合、退職給付債務などの簿外債務があるケースも多く、この場合は、「貸借対照表上の純資産」よりも低い価額での買収が行われ、「負ののれん」が発生する場合があります。

(1) 税法上の取扱い

資産調整勘定と同じです。5年間で月割均等額の益金計上が強制されます。

(2) 具体例

- クレア社はビズ社に、B事業を事業譲渡した。

- B事業に関して譲渡する財産は土地120・備品80(簿価=時価とする)。事業にかかる「主要な資産負債の概ね全部が移転」するものとする。

- 事業譲渡の対価は150。現金で支払う。個々の財産についての対価は明らかでない。

① クレア社(譲渡会社)の仕訳

| 借方 | 貸方 | ||

|---|---|---|---|

| 現金 事業譲渡損 |

150 55 |

土地 備品 仮受消費税(※) |

120 80 5 |

(※)消費税の課税標準 売却額150(土地+備品)

消費税課税取引・・150 × { 80 ÷(土地120+備品80)} = 60

60 ÷ 1.1 × 10 %=5

② ビズ社(譲受会社)の仕訳

| 借方 | 貸方 | ||

|---|---|---|---|

| 土地 備品 仮払消費税(※) |

120 80 5 |

現金 負ののれん |

150 55 |

(※)クレア社参照

(3) 会計上の取扱い

負ののれんは、その発生した事業年度の利益として一括認識し、特別利益の区分に表示します

(企業結合会計基準33、48項)。

5. 参照URL

(営業の譲渡をした場合の対価の額)

https://www.nta.go.jp/law/shitsugi/shohi/14/01.htm

(異動事項に関する届出)

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/hojin/annai/1554_5.htm