NO257【図解】個人の「特定の事業用資産の買換えの特例」はお得なのか?土地・建物に特例を適用した方がお得なケースは?

個人の方が、例えば、移転や事業変更等により、土地や建物などの「事業用不動産」を買い換えるケースもあるかもしれません。

こういった場合に、買い換え時点で、「多額の所得税」が課税されると、事業継続に支障が生じる可能性があります。

そこで、事業用資産を売却、買換えした場合に、売却にかかる所得税が一定期間繰り延べられる「事業用資産の買換えの特例」の制度が認められています。

今回は、土地や建物などの「事業用資産の買換えの特例」の内容や、特例を受けた方がお得なケースにつき、具体例を用いて解説します。

なお、「マイホーム」については、別途、「特定居住用財産の買換え特例」が認められています。

1. 事業用資産の買換え特例とは?

(1) 事業用資産の買換え特例とは?

個人の方が、事業用の特定の資産(土地建物等)を譲渡し(譲渡資産)、一定期間内に特定の資産を取得して(買換資産)、取得日から1年以内に当該買換資産を事業の用に供した場合に、譲渡益課税の一部を将来に繰延できる特例です。

(2) メリット

特例を適用することにより、譲渡所得税を繰延べでき、譲渡年度の税負担を軽減することができます。

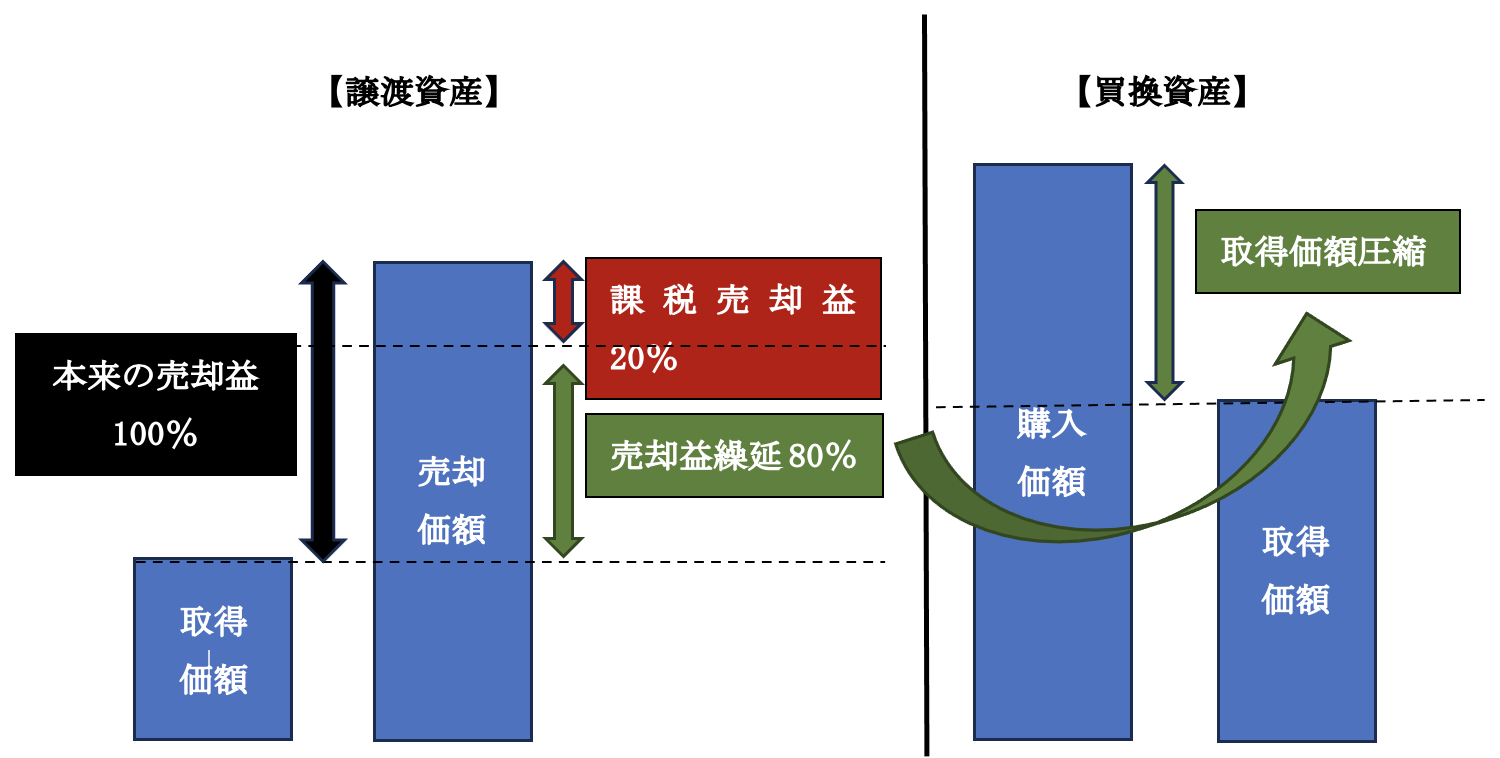

特例を適用した年度の売却益の計算は、以下の2つの方法に分かれますが、おおむね、売却益の80%部分の課税が繰り延べられます。

| 売却価額(譲渡資産)≦ 取得価額(買換資産) |

売却金額×20%(課税割合)(※)を収入金額として譲渡所得の計算を行います。 |

|---|---|

| 売却価額(譲渡資産)> 取得価額(買換資産) |

売却金額のうち、買替資産取得価額の80%超(課税割合を除いた金額)部分を収入金額として、譲渡所得の計算を行います。 |

(※)上記の「課税割合」については、通常は20%となりますが、地域や、主たる事業所の資産かによって、10%~40%の割合が決められています。

(3) デメリット

売却益が繰り延べられる反面、買換え資産の取得価額は、繰り延べられた利益の部分だけ、実際の購入価額よりも低くなります。

この結果、買換え資産が①建物等の場合は、買換え後の減価償却費②土地の場合は、将来売却時の売却原価(=取得費)が各々少なくなる結果、将来の課税額が多くなります。つまり、今回の特例は、課税を繰延べるだけで、トータルの税金が安くなるわけではない点には注意が必要です。

また、買換え資産の「取得日」は、譲渡資産の「取得日」は引き継がれません。したがって、例えば、買換資産を、「買換資産取得の日」から5年以内に譲渡すると、「短期譲渡所得」となり、譲渡税率が高くなる(39.63%)点にも注意が必要です。

2. 譲渡益算定の具体例

(1) 売却価額(譲渡資産)≦ 取得価額(買換資産)の場合

● 買換資産(土地)・・購入額 12,000

● 譲渡経費は無視する。

① 譲渡所得の計算

不動産売却益の20%部分だけが課税対象となります。

譲渡所得 =(売却価額×20%)-(譲渡資産取得価額+譲渡費用)× 20%で算定します。

| 収入金額 | 2,000 | 10,000(譲渡資産売却価額)×20% |

|---|---|---|

| 取得費 | 800 | 4,000(譲渡資産取得価額)×20% |

| 差引(譲渡所得) | 1,200 |

もし特例を受けない場合の譲渡所得は、10,000 – 4,000 = 6,000となりますので、

⇒ 特例適用により、4,800(6,000-1,200)譲渡所得が圧縮されていることがわかります。

② 買替資産の取得費

買換資産の実際購入額は12,000ですが、特例を適用する場合は、上記で圧縮された譲渡所得金額4,800を差し引いた7,200となります。

これにより、当初課税されなかった80%部分の課税は、将来に繰り延べられます。参考に、取得費の内訳は以下となります。

| 譲渡資産取得費の80%部分 | 3,200 | 4,000(譲渡資産の取得費)×80% |

|---|---|---|

| 売却額の20%部分 | 2,000 | 10,000(譲渡資産売却価額)×20% |

| 買換資産購入額のうち、売却額を超える部分 | 2,000 | 12,000(買換資産購入額)-10,000(譲渡資産売却価額) |

| 合計 | 7,200 |

(2) 売却価額(譲渡資産) > 取得価額(買換資産)の場合

● 買換資産(土地)・・購入額 8,000

● 譲渡経費は無視する。

① 譲渡所得の計算

不動産売却益のうち、買換資産購入額の80%超部分だけが課税対象となります。譲渡所得の金額は、下記①-②で算定します。

| ① | 収入金額 | 譲渡資産売却価額-(買換資産購入額×80%) |

|---|---|---|

| ② | 取得費 | (譲渡資産の取得費+譲渡費用)×(①÷譲渡資産売却価額) |

| ③ | 差引(譲渡所得) |

| 金額 | 計算 | ||

|---|---|---|---|

| ① | 収入金額 | 3,600 | 10,000千円(譲渡資産売却価額)-8,000千円(買替資産購入額)×80% |

| ② | 取得費 | 1,440 | 4,000千円(譲渡資産取得価額)×(①÷譲渡資産売却価額10,000千円) |

| 差引(譲渡所得) | 2,160 |

もし、特例を受けない場合の譲渡所得は、10,000 – 4,000 = 6,000となりますので、

⇒ 特例適用により、3,840(6,000-2,160)譲渡所得が圧縮されていることがわかります。

② 買換資産の取得費

実際の買換資産の購入額は8,000ですが、特例を適用する場合は、上記で圧縮された譲渡所得金額3,840を差し引いた4,160となります。

これにより、課税されなかった部分の課税は、将来に繰り延べられます。

参考に、取得費の内訳は以下となります。

| 譲渡資産取得費のうち、売却額に対する買換資産購入額80%対応部分 | 2,560 | 4,000(譲渡資産の取得費)×(6,400(※)÷10,000(売却額)) |

|---|---|---|

| 買換資産購入額の20%部分 | 1,600 | 8,000(買替資産購入額)×20% |

| 合計 | 4,160 |

3. 特例を適用するための要件

以下の「すべての要件」を満たす必要があります。非常に細かい要件が求められています。

| 事業用資産であること (譲渡資産と買換資産どちらも) (タックスアンサー3402) |

● 棚卸資産、一時的な事業用資産、空き地などは対象外。 ● 「事業規模要件(5棟10室)」は不要。事業規模でなくても、相当の対価を継続的に得ている場合は特例の対象。 |

|---|---|

| 譲渡資産と買換資産とが、一定の組合せに当てはまる | (※) |

| 買換資産が土地の場合、 譲渡土地面積×5>取得土地面積 |

● 5倍を超える場合、5倍以内の部分は特例利用可能。超える部分は特例対象除外。 |

| 資産を売却した年の、前年~翌年中に買換資産を取得 | ● 譲渡資産の譲渡と買換資産の購入年が前後する場合は、各種の届出が必要(「先行取得資産に係る買換えの特例の適用に関する届出書」、「買換(代替)資産の明細書」)。 |

| 1年以内に事業に利用 | ● 買換資産は、取得日から1年以内に事業に利用する必要。 |

| 他の特例を受けていない | 重複適用できない特例の具体例 ● 優良住宅地の造成等のために土地等を譲渡した場合の長期譲渡所得の課税の特例 ● 減価償却資産の特別償却または所得税額の特別控除の特例等) |

| 譲渡資産の譲渡や買換資産の取得は、一定の取引ではない | ● 譲渡資産は、収用等、贈与、交換、出資によるものおよび代物弁済としての譲渡ではない。 ● 買換資産は、贈与、交換または一定の現物分配によるもの、所有権移転外リース取引によるものおよび代物弁済によるもの取得ではない。 |

(※)租税特別措置法第37条第1項の表に列挙されています。

さまざまなパターンがありますが、実務上よくでてくるのは、以下となります。

| 譲渡資産 | 買替資産 |

|---|---|

| 国内にある事業用土地等、建物又は構築物で、売却年1月1日時点で所有期間が10年超のもの | 国内にある事業用土地等、建物、又は構築物(土地に関しては面積が300㎡以上のもの)。 |

(特別措置法37条第1項第3号、3号買換えと呼ばれます)

4. 特例を受けた方がよい場合・受けない方がよい場合

(1) 償却資産(建物等)はシミュレーションが必要

譲渡所得に関しては、長期譲渡所得(5年超)の場合は、住民税合わせて20.315%、短期譲渡所得(5年以下)の場合は、39.63%の固定税率となります。

この点、土地に関しては、将来、買換資産を売却する予定がない場合は、「特例」を適用した方がお得といえます。

一方、建物など償却資産の場合は、買換資産の取得価額が圧縮される結果、買換え後の減価償却費が減少するため、特例適用後の年度の毎年の所得税は増加します。

減価償却費を経費として計算する「毎年の不動産取得や事業所得」は、累進課税(住民税合わせて15%~55%)となります。

したがって、特例適用による売却益減少と、将来の減価償却費の損金減少インパクトの比較により、特例を適用した方がお得かどうかの結論は変わってきます。

(2) 具体例

5年超保有の長期譲渡所得の税率は20.315%の固定税率のため、特例を適用した場合、20.315%の節税効果があります。一方、特例を適用すると、適用後の買換資産の「減価償却が減少」し、買換え後の損金が減少します。

そこで、まずは、買換え後の「減価償却費減少」による損金減少インパクトを検討します。

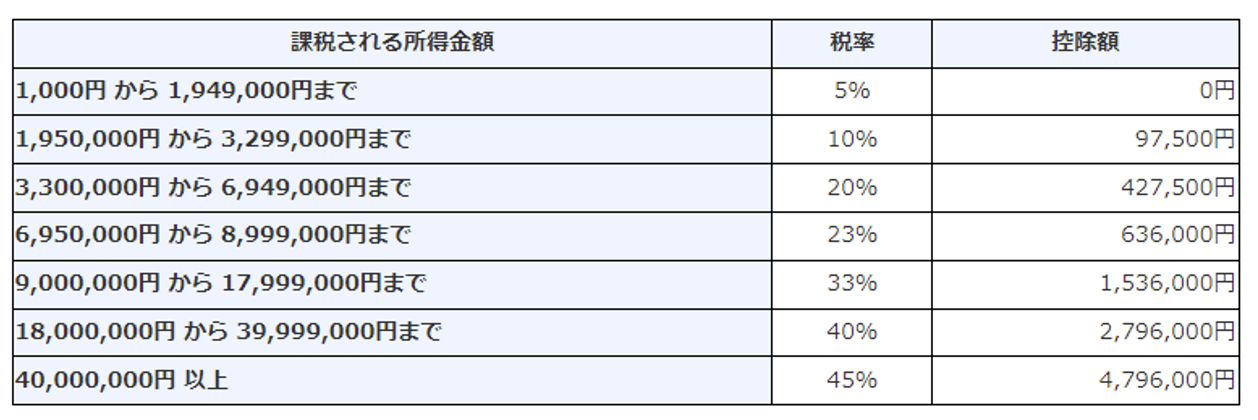

【累進課税税率(所得税)】

所得税の累進課税税率は以下の通りです。下記の他、住民税が10%課税されます。

上記より、所得450万円の場合の実効税率(住民税含む)は、20.5%と算定されます。

4,500,000×30%(住民税含む)-427,500/4,500,000=20.5%

特例を適用した場合、5年超保有の長期譲渡所得の税率は20.315%の固定税率ですので、おおむね累進課税の「所得450万円」の税率に近い、ということになります。

つまり、毎年の経費を差し引いた事業所得等が450万円より低い場合は、たとえ特例適用により、今後の減価償却額が減少しても、20.5%以下の増税インパクトしかない、ということになりますので、買換え特例(20.315%)を適用した方がお得となります。

一方、毎年の事業所得等が450万円を上回る場合は、減価償却の節税インパクト(20.5%)の方が高くなるため、特例を適用せず、買換資産の取得価額で、通常通りの減価償却を行う方がお得となります。

5. 確定申告

事業用資産の買換え特例を適用する場合は、確定申告が必要です。

【添付書類】

● 譲渡所得の内訳書(確定申告書付表兼計算明細書)[土地・建物用]

● 買換資産の登記事項証明書など

● (該当する場合のみ)譲渡資産及び買換資産が特例の適用要件とされる特定の地域内にあることを証する市区町村長等の証明書など

6. 参照URL

No.3405 事業用の資産を買い換えたときの特例

https://www.nta.go.jp/taxes/shiraberu/taxanswer/joto/3405.htm

No3402 事業用資産の範囲

https://www.nta.go.jp/taxes/shiraberu/taxanswer/joto/3402.htm

No.3426 事業用資産の買換え特例を受けて買い換えた資産の取得価額

https://www.nta.go.jp/taxes/shiraberu/taxanswer/joto/3426.htm