No254【社会保険圧縮】はぐくみ企業年金・はぐくみ基金は怪しくない!メリット・デメリット/iDeCoとの併用は?将来の年金は減るのか?

最近は、NISAやiDeCoなどパーソナルファイナンスの話題が多いですが、「はぐくみ企業年金」は、将来の年金の基本となる「企業年金」の主要な商品です。

「はぐくみ企業年金」は、2018年に創設された新しい退職金・企業年金制度 (企業型DB)で、退職金制度の構築、老後の資産形成面で非常に注目され、加入企業が急増しています。

今回は、「はぐくみ企業年金」の概要や、iDeCoとの併用等につき解説します。

目次

1. はぐくみ企業年金のしくみ

(1) はぐくみ企業年金とは?

簡単に言うと、従業員が「自分の給与」から将来の年金・退職金を積み立てていく制度です。

iDeCo等の「個人年金」と異なり、運用主体(保険会社等)への直接の資金拠出は会社側が行うため、「企業年金」の一種となります。

ただし、拠出する資金の財源が、会社側ではなく従業員の給与、つまり資金負担が従業員側となる点で、iDeCo(個人年金)に近い制度となります。

(2) しくみ

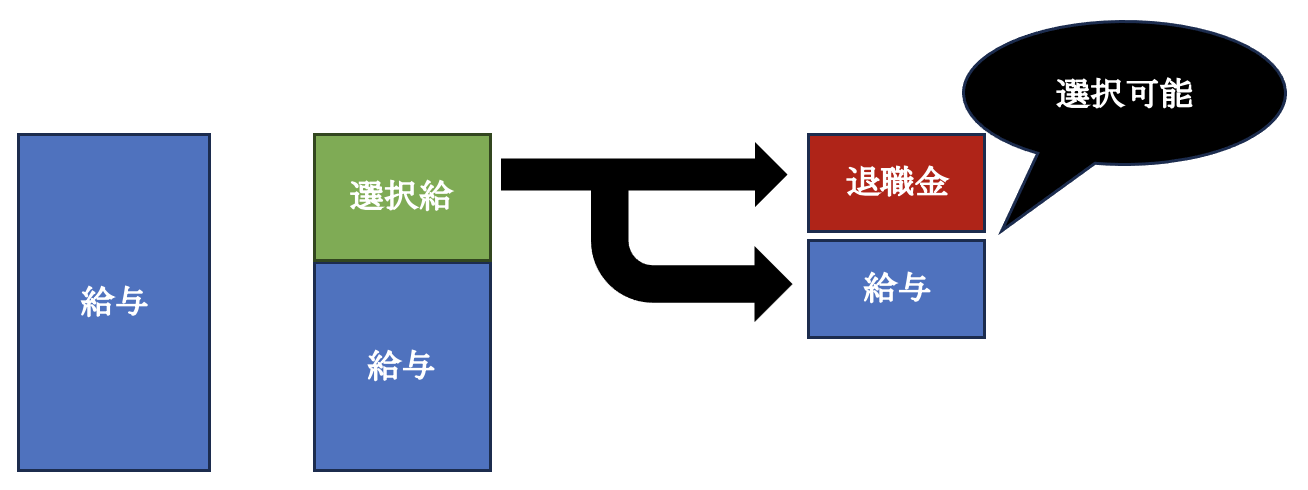

はぐくみ企業年金は、現在の給与の一部を「選択給」として切り離します。

そして、当該「選択給」部分につき、従業員側で、①従来通り給与として受け取るか?②将来の年金・退職金として積み立てるか、どちらかを選択します。

「はぐくみ企業年金」を導入した場合でも、従来通り、「給与」として受け取る選択 が可能なため、加入が強制されるものではありません。

イメージは、将来の「年金・退職金」を自分で積み立てていくことが「選択できる」新しい仕組みです。

(3) 加入要件

| 加入できる事業所 | 厚生年金の適用事業所 |

|---|---|

| 加入できる方 | 職員・役員のうち、70歳未満の厚生年金加入者 ⇒経営者や役員も加入可能 |

【加入できない事業所の代表例】

● 2期連続債務超過の会社

● 役員のみの法人(1人会社等)、個人事業主

● 厚生年金加入対象者が3名未満の法人

● 設立1年未満の法人など

(4) 掛け金上限

企業型DCやiDeCoよりも掛け金上限は高くなっています。掛金の変更は、年2回まで可能で、毎月1,000円~最大月額給与等の20%まで積立可能です(上限100万円)。

ただし、一度掛け金拠出を始めると、掛け金を0円にすることはできない点には注意が必要です。

2. 特徴・メリット

「はぐくみ企業年金」で給与の一部を退職金の積立に回す場合、給与額面が下がるため、社会保険料の負担を減らすことができる点が大きな特徴です。

従業員、法人側それぞれのメリットは以下の通りです。

(1) 従業員側

| 元本保証 | 退職金を選択した掛け金は、1か月以上掛ければ元本は保証(=企業型DB)。 また、掛け金は大手保険会社等が運用するため、従業員側での投資知識は不要。 |

|---|---|

| 社会保険料・所得税の圧縮 | 退職金を選択した掛け金部分だけ、給与額面が下がる。この結果、給与から毎月天引きされる社会保険料・所得税の圧縮が可能。 |

| 退職時に受取可能 (60歳未満でも) |

60歳を待たず、退職、休職、育児介護休業時に受取が可能(企業型DCは、受取時期が60歳以降に制限)。 |

| 将来受け取る年金の税制優遇 | 受取額は、退職所得or公的年金等の雑所得(勤続20年以上の場合)扱いとなり、税制上の優遇あり。 |

(2) 法人側

| 退職金負担を抑えることが可能 | 掛け金につき、法人側の負担はないため、コストをかけることなく、退職金制度の構築が可能。 |

|---|---|

| 社会保険料の圧縮 | 退職金を選択した掛け金部分だけ、給与額面が下がる。この結果、法人側の社会保険料負担額の圧縮が可能(従業員数が多ければメリット大)。 |

| 企業年金事務の一元化 | 年金DXシステム「はぐONE」を利用して、大手保険会社に運用委託するため、従業員の企業年金事務の一元化、作業時間の短縮が可能。 |

3. 留意事項・デメリット

(1) 従業員側

| 毎月の給与手取りは減少 | 退職金を選択した掛け金部分だけ、毎月の給与手取り額は減少する。 |

|---|---|

| 将来受け取る社会保険給付は減少 | 毎月の社会保険料の負担が減るため、 ● 将来受け取る厚生年金の額は減少(※) ● 雇用保険の失業給付は、直近6カ月の給与額で算定されるため、支給額は減少。 |

| 運用益は低い | 企業型DB(受け取る給付金が確定)のため、安全性の高い商品で運用される反面、運用益はそれほど高くない(現在1%程度)。 投資意欲の高い方には不向き。 |

(※)厚生年金受給額(2階部分)は減りますが、はぐくみ企業年金は、厚生年金に上乗せして支給される企業年金制度(3階部分)となるため、基本的にトータル受取額は増加します。ただし、厚生年金受給額は、長生きするほど受取額は増加するため、長生きするほどデメリットは多くなります。

(2) 法人側

| 運用不足部分は会社負担 | 企業型DB(受け取る給付金が確定)のため、将来運用不足が生じた場合は、法人側で不足分の補てんが必要。 |

|---|---|

| 導入・運用コスト | ● 導入コスト 約30万円程度。 ● 運用コスト 1人当たり月500円/月程度。 ● 就業規則の見直しや説明会等の手間 ⇒従業員が少ない法人は不向き。20名程度から検討可能) |

4.仕訳例

● 社会保険料は、額面に対して30%(労使折半、15%ずつ)とする。

● 簡便的に、給与控除額は、社会保険、はぐくみ企業年金以外はないものとする。

● 社会保険料の会計処理は法定福利費で処理する。

(1) はぐくみ企業年金移行前

| 借方 | 貸方 | |||

|---|---|---|---|---|

| 給与支給時 | 給与 | 300,000 | 現金 法定福利費(社保)(※) |

255,000 45,000 |

| 社保支払時 | 法定福利費(社保)(※) | 90,000 | 現金 | 90,000 |

(※)300,000×15%=45,000(従業員負担)、 300,000×30%=90,000(会社支払額)

(2) はぐくみ企業年金移行後

| 借方 | 貸方 | |||

|---|---|---|---|---|

| 給与支払時 | 給与 福利厚生費(不課税) |

250,000 50,000 |

現金 預り金(はぐくみ基金) 法定福利費(社保)(※) |

212,500 50,000 37,500 |

| 社保支払時 | 法定福利費(社保)(※) | 75,000 | 現金 | 75,000 |

| はぐくみ基金支払時 | 預り金(はぐくみ基金) | 50,000 | 現金 | 50,000 |

(※)250,000×15%=37,500(従業員負担)、 250,000×30%=75,000(会社支払額)

(3) 結論

● 給与額面が5万円下がるため、社会保険料負担額は下がります

(会社支払額90,000円⇒75,000円、従業員負担額45,000円⇒37,500円)

● はぐくみ基金部分(50,000)は、法人側では福利厚生費で処理できるため、基金移行前の損金30万円(給与)と、基金移行後の損金30万円(給与+福利厚生費)で、損金となる金額は変わらない。

● 上記の仕訳は、iDeCoプラス、選択制DC(ライフプラン手当)も同様の考え方になります。

5. iDeCo(個人型確定拠出年金)との違いは?(個人側の観点)

はぐくみ企業年金は、資金負担が個人側という点で、iDeCo(個人型確定拠出年金)に非常に近い商品となります。

ただし、iDeCoは個人で加入が可能ですが、はぐくみ企業年金は、勤務先が「はぐくみ企業年金」を導入していないと加入できません。

また、はぐくみ企業年金とiDeCoの併用は可能ですが、併用する場合は、iDeCoの掛け金上限額が最大12,000円/月に下がる点には注意が必要です。

(1) 共通点

| はぐくみ企業年金 | iDeCo | |

|---|---|---|

| 個人負担 | 資金の負担者は個人(給与の一部を退職金として積立) | |

| 所得税節税 | iDeCoは支払額が全額所得控除(小規模企業共済等掛金控除)、「はぐくみ企業年金」は、給与額面が減少するため(=所得にならない)、どちらも所得税の圧縮が可能(※) | |

| 受取額の税制恩典 | 退職所得or公的年金等の雑所得扱い | |

(※)「はぐくみ企業年金」は、所得控除はありませんが、給与が直接減額されるため、所得控除と同様の効果があります。

(2) 異なる点

「はぐくみ企業年金」は、給与の額面自体下がるため、社会保険料を下げることができる点がiDeCoと大きく異なります。

また、iDeCo(イデコ)は、資産運用は加入者自身が行うため、元本保証はありません。

| はぐくみ企業年金 | iDeCo | |

|---|---|---|

| 社会保険引き下げ | 引き下げ可能 | 不可 |

| 受取時期 | ● 退職時(退職所得) ● 休職・育児介護休業時(一時所得) |

60歳以降 |

| 月額上限 | 給与の20%まで(上限100万円) | 23,000円(※) |

| 元本保証 | あり | なし(受取額は変動) |

(※)他の企業年金なしのサラリーマン(第2号被保険者)の場合

6. 「退職金」制度のとしての「はぐくみ企業年金」(法人側の観点)

「はぐくみ企業年金」は、法人側から見ると、退職金制度構築の側面があります。

「はぐくみ企業年金」と、他の代表的な退職金制度(企業型確定拠出年金(企業型DC)、中小企業退職金共済制度(中退共))との関係は、以下の通りです。

(1) 他の退職金制度との併用

はぐくみ企業年金は、企業型確定拠出年金(企業型DC)、中小企業退職金共済制度(中退共)との併用が可能です。

ただし、企業型DCと併用する場合、企業型DCの掛け金上限額が、最大27,500円/月に下がります。中退共への影響はありません。

(2) 制度比較

| はぐくみ企業年金 | 企業型DC | 中退共 | |

|---|---|---|---|

| 事業主側の負担 | なし | あり(一部なし)(※) | あり |

| 任意加入 | 可能 | 可能 | 全員加入 |

| 加入できる方 | 役員・従業員 | 同左 | 従業員のみ |

| 加入可能年齢 | 70歳未満 | 同左 | 制限なし |

| 社会保険軽減 | 可能 | なし(一部可能)(※) | なし |

| 掛金 | 給与の20%まで (上限100万円) |

月55,000円まで | 月30,000円まで |

| 元本保証 | あり | なし | あり |

| 退職金受取時期 | ● 退職時 ● 休職・育児介護休業時(一時所得) |

原則60歳以降 | 退職時 |

| 退職金受取額 | 固定 | 変動 | 固定 |

| 資産運用主体 | 基金(保険会社等) | 従業員 | 独立行政法人 |

(※)選択制DCを採用している場合

(3) 「はぐくみ企業年金」が向いている企業

会社の状況や従業員属性によって、「はぐくみ企業年金」が向いている、向いていない企業もあります。それぞれの観点でまとめると、以下の通りです。

| 業種・離職率の観点 | 企業型DCは、60歳以降まで引き出しができない点で、離職率が少なく、中長期で従業員が勤務する企業に向いている。 一方、在籍年数が少ないor福祉や介護事業など女性が多い企業の場合は、離職、休職時に支給される点で「はぐくみ企業年金」の方が向いている。 |

|---|---|

| 従業員属性の観点 | 企業型DCは、自分で投資先を決めることができる点で、投資意欲が高い従業員が多い企業には向いている。 一方、投資初心者が多い企業は「はぐくみ企業年金」が向いている。 |