No109.【資本金等の額とは?】利用場面や計算方法・「資本金の額」との違い/均等割や外形標準課税への影響は?

法人税や住民税・事業税を計算する際、「資本金等の額」という名称を聞いたことある方もいるかもしれません。

「資本金等の額」とは、税法上の概念で、会計上の「資本金」とは異なります。

例えば、「法人住民税均等割」の金額は「資本金等の額」と「従業者の数」によって金額が決まります。

今回は「資本金等の額」を利用する場面や、会計上の「資本金の額」との違い、均等割等への影響等につき解説します。

1.資本金等の額を利用する場面

(1)法人税

①みなし配当の計算時

みなし配当が生じる場合の計算で出てきます。「みなし配当」とは、会社法上の配当ではないが、あくまで税務上「配当とみなされる」取引です。

みなし配当が生じる場面は、通常の会社法上の配当と同様、株主が、法人から金銭等を受け取る場面です。例えば、その他資本剰余金からの配当(有償減資)、株主が「自己株式」を会社に売却するする場合などが代表例です。

なお、令和4年4月1日以降、寄付金の「損金算入限度額」の計算時の資本基準は、「期末資本金+期末資本準備金」の合計で計算されることに改正されています。従来の「資本金等の額」を利用した限度額の計算ではなくなっていますので、ご留意ください。

資本基準 = (期末資本金+期末資本準備金の額) × 当期の月数/12 × 0.25%

所得基準 = 当期の所得金額(別表4仮計の金額+支出寄付金の額)× 2.5%

(2)事業税の外形標準課税の資本割

外形標準課税とは、資本金の額が1億円を超える法人に課税される「法人事業税」の課税形態です。こういった会社は、「所得金額」のほか、「付加価値額」「資本金等の額」を課税標準として、事業税が課税されます。この外形標準課税の計算時に、「課税標準」として「資本金等の額」が利用されます。

【ご参考~「資本金の額等」との違い】

外形標準課税は、「資本金の額等」が1億円を超える法人が対象となりますが、「外形標準課税」適用の有無は、「資本金等の額」ではなく、「資本金の額等」つまり、形式的な「資本金」が1億円超かどうかで判断します。あくまで「資本割」計算時の課税標準に「資本金等の額」が関係するだけですので、十分ご留意ください。

(3)法人住民税均等割の金額決定

法人住民税は、法人税に応じた「法人税割」のほか、所得等の額に関係なく、「均等割」が課税されます。

このうち、②法人住民税均等割の金額は、「資本金等の額」と「従業員の数」によって決められています。

2.「資本金等の額」の算定方法・会計上の「資本金」との違い

税法上の「資本金等の額」は、会計上の「資本金」とは異なります。会計上の「資本金」から一定の金額を調整した金額となります。

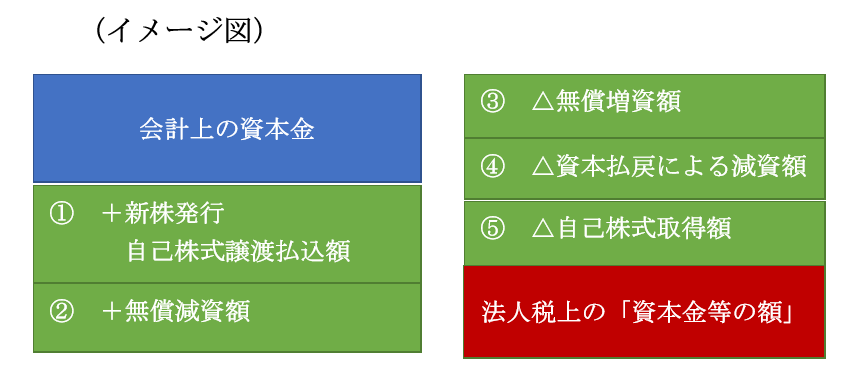

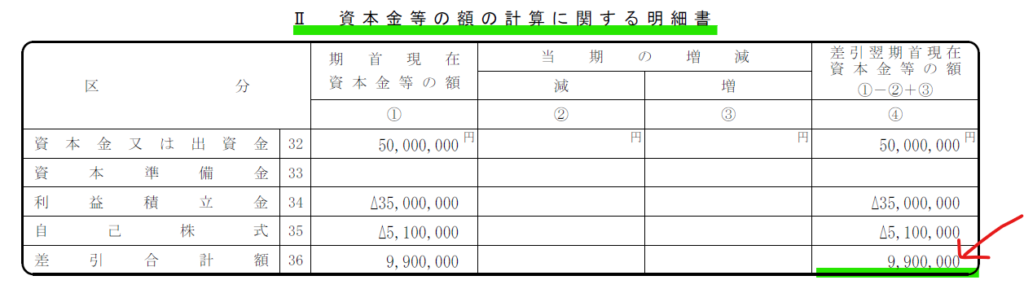

(1)法人税上の「資本金等の額」(法人税法施行令8条)

法人税申告書の別表5(1)Ⅱの「差引合計欄」の金額となります。

法人税上の「資本金等の額」は、会計上の資本金から「一定額を調整」した金額となります。

なぜなら、会計上は、株主との資金のやりとりがない無償増資や無償減資でも「資本金」が増減するのに対し、

法人税上は、原則として「実際に株主との間で資金のやり取りがあったもの」だけが「資本の増減」と考えるためです(組織再編は除く)。

会計上の「資本金」から調整される「主なもの」は以下となります。

| 調整内容 | 理由 | ||

|---|---|---|---|

| ① | + | 新株発行・自己株譲渡による払込額 ⇒ (資本金計上部分以外)(法令8①) |

税務上は増資だが、会計上は資本準備金等で計上されているため (会計上「資本金」で計上されていない) |

| ② | + | 無償減資(法令8⑫) | 税務上は減資ではないが、会計上は、資本金が減少しているため |

| ③ | △ | 無償増資(法令8⑬) | 税務上は増資ではないが、会計上は、資本金が増加しているため |

| ④ | △ | 資本払戻による減資額(法令8⑱) ⇒資本剰余金減少による剰余金の配当(=有償減資)、残余財産の分配等 |

税務上は減資だが、会計上は、資本金が減少していないため (会計上は「その他資本剰余金」から減少) |

| ⑤ | △ | 自己株式取得(法令8⑳㉑) | 税務上は減資だが、会計上は、資本金から減少していないため(間接控除) |

上記の他、組織再編等による調整額や、新株予約権等発行による株式交付なども、税務上の「資本金等の額」の構成要素となります。

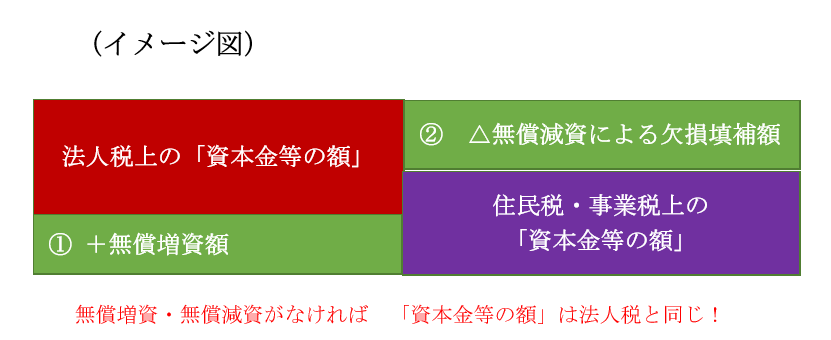

(2)住民税・事業税上の「資本金等の額」

住民税・事業税上の「資本金等の額」は、無償増資や無償減資がない場合は、法人税上の「資本金等の額」と同じ概念となります(法施令 8条参照)。

無償増資・無償減資がある場合のみ、法人税上の「資本金等の額」に、調整が必要となります。以下の式となります(地方税法292条第1項第4号の5による調整)。

法人税法上の資本金等の額 + 無償増資額 - 無償減資等による欠損填補

①無償増資額とは?

利益剰余金(利益準備金・その他利益剰余金)を資本金に振替えたもの(平成22年4月1日以後)。

「資本剰余金」の「資本金」振替額は含まれません。

②無償減資等による欠損填補額とは?

- 資本や資本準備金減少により欠損填補を行った金額。

(H13 4/1~H18 4/30) - 資本金又は資本準備金を、「その他資本剰余金」に振替後、1年内に欠損填補した金額(その他利益剰余金のマイナス部分に充当)(H18/5/1以後)

3.住民税均等割・外形標準課税の資本割課税標準の判定

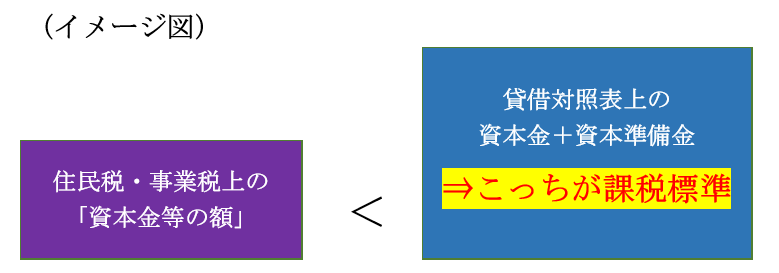

住民税均等割や外形標準課税の資本割課税標準は、住民税・事業税の「資本金等の額」で判定します。

(1)貸借対照表の資本金+資本準備金と比較

ただし・・非常にややこしいのですが、下記の「制限」がある点に注意が必要です。

【住民税均等割・外形標準課税の資本割課税標準共通】

-

地方税上の「資本金等の額」と貸借対照表上の「資本金+資本準備金」を比較し、大きい方の金額が「均等割等の税率区分」の基準(地方税法52条4項)。

(2)自己株式の取得で「均等割等」は減少しない

過去に「自己株式の取得」をしている場合、会計上は、「自己株式」の取得は、「資本金」から直接控除せず、間接控除しているだけなので、「資本金」額は、取得前と変わっていません。一方で、税務上は、実際株主への支出があり、「減資と取り扱われる部分」がありますので、法人税申告書の別表5(1)Ⅱの「差引合計欄」は減少しています。

したがって、事業税・住民税上の「資本金等の額」<「期末の資本金+資本準備金」となり、結論的には、自己株式を取得しても、均等割等の金額は減少しません。

4.均等割等を減少させるには?

結論的には「住民税・事業税上の資本金等の額」を減らしつつ、かつ、貸借対照表上の「資本金や資本準備金」も減らさないと「均等割」等の税金は減少しません。

先ほどお伝えした通り、自己株式の取得 は、「会計上の資本金」は減少しないため、均等割は減少しません。

したがって、均等割等を減らすには、以下の方法が考えられます

| 減資による欠損填補(無償減資。その他利益剰余金のマイナス充当) | 無償減資の場合、地方税上の資本金等の額や会計上の資本金等は減少します。 |

|---|---|

| 有償減資・その他資本剰余金からの配当 | 有償減資の場合、地方税上の資本金等の額や会計上の資本金等は減少します。(※) |

(※)有償減資やその他資本剰余金からの配当の場合、会計及び税務上どちらも資本金が減少します。「みなし配当」が生じる場合は、税務上の資本金等の減少額は、会計よりも減少幅は少なくなりますので、税務上の「資本金等の額」の残高>会計の「資本金 + 資本準備金」となります。

5.Youtube

【関連記事】