No36.【自社株式評価】相続や贈与時の非上場株式の原則的評価方式とは?会社規模区分による評価方法の選択を具体例で解説

非上場株式の「相続」あるいは「贈与」の場面では、非上場株式の「株式価値」を算定する必要が生じます。

相続や贈与の際に算定する非上場株式の評価方法は、「財産基本通達」で詳細に定められています。

このうち、今回のテーマは、主に同族株主等が取得する場合の評価方法である「原則的評価方式」での株価算定方法です。

「原則的評価方法」の種類は、①類似業種比準価額方式、②純資産価額方式、③折衷方式(①と②のミックス)の3種類となります。

今回は、原則的評価方法の内容や、規模に応じた会社区分による「評価方法の選択方法」につき解説します。

1.原則的評価方法を用いるケース

(1) 原則的評価方法を利用するケース

相続税上定められた非上場株式の評価方法には、「原則的評価方法」と「特例的評価方法」があります。

このうち、「原則的評価方法」を用いて株価を算定する場面は、「同族株主等」が株式を取得する場面です。

「同族会社等」の定義や、原則的評価方法・特例的評価方法の選択については、NO86 配当還元方式をご参照ください。

(1) 原則的評価方法での評価方法は3種類

原則的評価方法での評価方法は、下記の3種類となります。

【原則的評価方法の種類】

| 類似業種比準価額方式 | 主要指標(配当、利益、純資産)を類似上場企業と比較し、類似上場企業の株価をもとに株価を算出する方法。 |

|---|---|

| 純資産価額方式 | 財産評価基本通達に基づいて資産負債を評価し、算出した純資産価額をもとに株価を算出する方法。 |

| 併用方式 | 類似業種比準価額方式と純資産価額方式をミックスして評価額を求める方法。 |

一般的には、類似業種比準価額方式を用いたほうが、株価は低く収まるケースが多いです。

上記の3種類の評価方法は、会社規模区分に応じて、適用できる割合が定められています。以下解説します。

2.会社規模区分に応じた評価方法の選択

上記3つの種類の選択方法については、財産基本通達で定められています。総資産、従業員数、取引金額の規模により、会社を「大会社・中会社・小会社」に区分し、会社区分に応じて、評価方法が定められています。

規模の大きな大会社は、上場会社により近いため、上場会社の株価をもとにした類似業種比準方式、規模の小さな会社については、会社の資産・負債をもとにした純資産価額方式を選択します。以下の通りです。

原則と例外は、どちらか有利な方を選択できます。

| 区分 | 原則 | 例外(選択可能) |

|---|---|---|

| 大会社 | 類似業種比準価額方式 | 純資産価額方式100%も選択可 |

| 中会社 | 類似業種比準価額方式と 純資産価額方式(※)の併用 |

純資産価額方式100%も選択可 (純資産価額 × L + 純資産価額(※) ×(1-L) |

| 小会社 | 純資産価額方式(※) | (類似業種×50%)+(純資産価額×50%)も可 |

(※)株式の取得者とその同族関係者の議決権割合が50%以下であれば、「1株当たりの純資産価額に80%を乗じて評価できる例外があります(財基通185)。詳しくは、No87をご参照ください。

3.会社区分の判定

(1) 会社区分の判定表

業種ごと、かつ3つの判断基準(総資産、従業員数、年間取引金額)で、会社を「大会社、中会社、小会社」に区分します。このうち、中会社はさらに、「中の大、中の中、中の小」に区分されるため、全部で5区分に分かれます。

ただし、従業員数が70人以上の場合は、業種、規模に関係なく、無条件で「大会社」になります。

【会社区分の判定表】

| 会社 区分 |

①総資産価額(帳簿価額)(※1) | ②従業員数(※2) | ③年間取引金額(※3) | ||||

|---|---|---|---|---|---|---|---|

| 卸売業 | 小売・サービス業 | 左記以外 | 卸売業 | 小売・サービス業 | 左記以外 | ||

| 大 | – | – | – | 70人以上 | – | – | – |

| 大 | 20億円以上 | 15億円以上 | 15億円以上 | 35人超 | 30億円以上 | 20億円以上 | 15億円以上 |

| 中の大 (0.9) |

4億円以上 | 5億円以上 | 5億円以上 | 35人超 | 7億円以上 | 5億円以上 | 4億円以上 |

| 中の中 (0.75) |

2億円以上 | 2.5億円以上 | 2.5億円以上 | 20人超 | 3.5億円以上 | 2.5億円以上 | 2億円以上 |

| 中の小 (0.6) |

7,000万円以上 | 4,000万円以上 | 5,000万円以上 | 5人超 | 2億円以上 | 6,000万円以上 | 8,000万円以上 |

| 小 | 7,000万円未満 | 4,000万円未満 | 5,000万円未満 | 5人以下 | 2億円未満 | 6,000万円未満 | 8,000万円未満 |

(※1)ここでの総資産価額(帳簿価額)とは、会計上の帳簿価額のことです(貸倒引当金は控除しない)。類似業種比準価額方式で算定する「一株当たり純資産価額」は、税法上の帳簿価額ですので、大きく異なります。

(※2)継続勤務従業員数(1年間を通じて週30時間以上勤務)+継続勤務従業員以外の従業員の年間労働時間合計÷1,800時間(年間平均労働時間数)。一定の役員(社長・理事長・専務、常務など法施令第71条Ⅰ①、②④の役員)は従業員数に含みません。

(※3)年間取引金額とは「売上額」のことです。

(2) 業種区分(卸売業・小売サービス業・その他)の区分方法

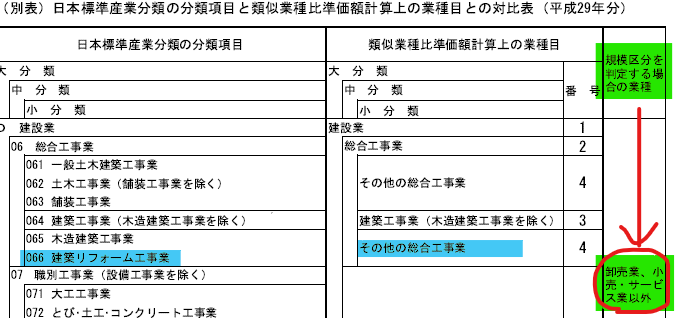

業種区分(卸売業・小売サービス業・その他)については、国税庁上の「日本標準産業分類の分類項目と類似業種比準価額計算上の業種目との対比表」に、自社の業種目をあてはめて、「業種区分」を確定します。

【具体例】

建築リフォーム工事業 ⇒ 下記の表にあてはめて「卸売業、小売・サービス業以外」となります。

なお、評価会社が「卸売業、小売り、サービス業、その他」のいずれの業種に該当するかは、直前期末以前1年間における取引金額に基づいて判定します。2以上の業種の取引金額がある場合は、最も多い取引金額により判定することとされています(財評通178(4))

したがって、「類似業種比準価額方式」における類似業種選択時の「業種目」とは、判定方法が異なります。

(3) 会社区分の判定表に基づいた作業手順

| 手順1 | 従業員数70名以上かどうか?→70名以上なら大会社。 70名未満なら手順2へ |

|---|---|

| 手順2 | 業種区分に従った、自社の総資産価額(①)と、従業員数(②)を比較 ⇒表の低い段を選択 |

| 手順3 | 業種区分に従った、貴社の年間取引額(③)と、手順2の選択結果と比較 ⇒表の高い段を選択 |

(4) 具体例

- 業種・・卸売業

- 総資産25億、従業員15人、売上5億の会社(上記(2)の表の赤字部分)

| 手順1 | 70名未満→手順2へ |

|---|---|

| 手順2 | 卸売業。総資産25億(大会社) VS 従業員15人(中会社の小(0.6)) → 低い方を選択 → 中会社の小(0.6) |

| 手順3 | 卸売業。年間取引金額5億(中会社の中(0.75)) VS 手順2の結果 中会社の小(0.6) → 高い方を選択 → 中会社の中(0.75) |

【結論】

中会社の中(0.75)となります。

4.中会社の併用割合

中会社は、類似業種比準方式と純資産価額方式を併用(ミックス)して、株価を算定します。

中会社の3区分「中の大・中の中・中の小」それぞれで、併用割合が定められています。

上記の表中のカッコ書き(0.9)、(0.75)、(0.6)が、類似業種比準価額方式を採用する割合(Lと略します)となります。

中会社でも、比較的規模の大きな会社は、類似業種比準価額方式の割合が多くなる、ということになります。

例えば、先ほどの例題の会社は中会社のの中(0.75)ですので、「類似会社比準価額方式75%、純資産価額方式25%(合計=1)」という併用割合で評価します。

5.特定の評価会社(特殊な状況の会社)

例えば、資産の大部分が土地や有価証券等で占める場合や、開業間もない会社など、特定の評価会社の場合、今回の「原則的評価方法」で評価を行うと、実態から乖離するため、「純資産価額方式」等で評価を行う場合が定められています。詳しくは、NO28 特定の評価会社をご参照ください。

6.参照URL

(No.4638 取引相場のない株式の評価)

https://www.nta.go.jp/taxes/shiraberu/taxanswer/hyoka/4638.htm

(財産基本通達179)

https://www.nta.go.jp/law/tsutatsu/kihon/sisan/hyoka_new/08/02.htm#a-179

(日本標準産業分類の分類項目と類似業種比準価額計算上の業種目との対比表)

https://www.nta.go.jp/law/joho-zeikaishaku/hyoka/170613/pdf/05.pdf

【関連記事】