No165.【1円ストック・オプション】メリット・デメリットは?/税務処理・会計処理は?/退職所得に該当する場合は?

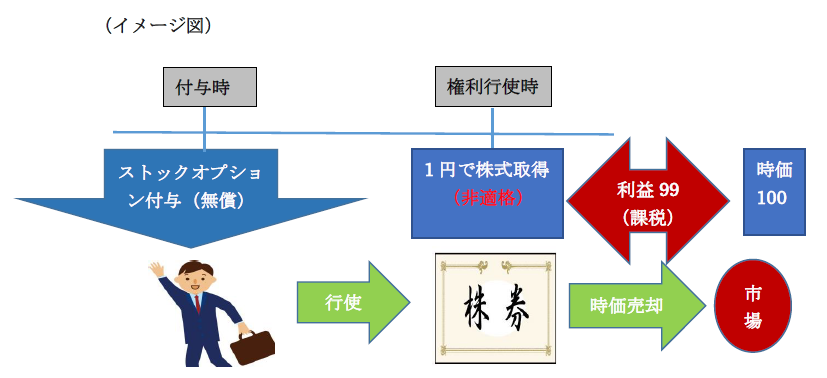

役員退職金のプランとして、「1円ストック・オプション」というものがあります。

「権利行使価額」が1円に設定された「株式報酬型ストック・オプション」の一つです。

上場企業の「役員向けの退職金プラン」として、実務上よく活用されている手法です。

1. 1円ストックオプションが活用される理由

ストックオプションは、税制適格要件を満たす場合、課税の繰延メリットがありますが、1円ストックオプションは、「税制非適格」となりますので、受取側は、権利行使時に課税されてしまいます。

しかしながら、「1円ストックオプション」には、さまざまなメリットがあり、実務上は、役員や従業員退職時の「報酬インセンティブプラン」として活用されています。

(1) メリット

| 会社側 | インセンティブが働く | 役員に対する退職金の手法として、従来は「役員退職慰労金」が主流だったが、当該慰労金は、業績に関係なく「在籍年数」で支給されるため、業績達成インセンティブの手法としては機能しない。一方、1円ストックオプションの場合、業績達成を条件に行使が可能となるため、役員側に業績達成のインセンティブが働きやすい。 |

|---|---|---|

| 損金算入可能 | 従業員がストックオプション行使時に「給与」として損金算入ができる(法第54条1項)損金算入額はストック・オプション付与時の時価とほぼ同額 | |

| 従業員側 | 株式価値全額を取得可能 | 1円ストックオプションは、「1円」で株式取得が可能のため、ほぼ無料で「株式価値全額」を取得でき、権利行使による株式報酬メリットが大きい。 |

| 退職所得で税率軽減 | 税制非適格の場合、受取側は、権利行使時に課税されますが、退職所得となる「1円ストックオプション」の場合、最大約55%の給与課税ではなく、税率が低い最大25%の退職金課税で株式を取得することができる。 |

(2) 留意事項

●行使価格が1円のため、行使価格が設定されているストックオプションと比べると、そこまでのインセンティブは働かない(従業員が損する可能性は元々低いため)。

●株式を、報酬として毎月支給する場合、低い株価の時点で支給される株式数は、結果的に多くなる。逆に、退職後に株価が上がれば、多くの利益が得られることになるため、逆インセンティブになる可能性がある。

●取得した株式を売却する取引は、「インサイダー取引」の適用対象となるため、株式を取得しても、適時に「現金化できない」可能性がある。

2. 税法・会計上の取扱い

(1) 税法上の取扱い(発行会社・受取側)

1円ストックオプションは、一般的に、付与時に対価の支払がない「無償ストックオプション」となります。

上場会社の場合、ストックオプション発行時点の市場株価が存在するため、行使価格が1円に設定されたストックオプションは、付与時の株価≧行使価格となります。

したがって、税法上の適格要件である「権利行使価格が付与時の時価以上」という要件を満たさず、「非適格」となり、権利行使時に課税されます。非適格ストック・オプションは、「権利行使時」に従業員側は課税され、法人側は費用の計上が行われます。

(未上場会社の場合は、適格要件を満たす場合もあるため、基本的には、1円ストックオプションは、上場会社を前提としたスキームになります)

| 法人側 | 従業員側 | |

|---|---|---|

| 付与時 | 損金 × | 課税されない |

| 行使時 | 損金 ○ | 給与所得・退職所得 |

| 譲渡時 | 損金 × | 譲渡所得 |

(2) 受取側の所得区分(受取側)

受取側の所得区分は以下となります。

【個人側の所得税の課税区分】

| 給与所得 | 下記以外 |

|---|---|

| 退職所得 | 退職に起因して権利行使が可能な場合 |

| 雑所得 | 退職後、長期間経過後に行使した場合など、主として「職務の遂行に関連しない利益」が供与されていると認められる場合 |

「退職所得」に該当すれば、受取側は、安い税率で利益を得ることが可能です。

退職所得に該当するためには、「退職に基因して権利行使が可能」と認められなければなりません。

事例として、「権利行使期間を退職から10日間に限定」し、退職時に行使した所得につき、「退職所得」と認められている事例があります(㈱伊藤園)。

(3) 会計上の取扱い(発行会社)

1円ストックオプションの場合、公正価値につき報酬費用を計上します。ストックオプションの公正価値は、発行時点の「株価-行使価額」の差額で算定されます。

3. 発行会社の会計処理

● 付与時の株価(公正価値額) 3,000円

● 権利行使価格 1円

● 権利行使時の時価 5,000円

● 株式売却時の時価 10,000円

● 対象勤務期間は1年とする

付与時の株価3,000円≧権利行使価額1円ですので、税制非適格となります。この場合の仕訳は以下となります。

| 借方 | 貸方 | 摘要 | |||

|---|---|---|---|---|---|

| 付与時 | 給与 | 2,999 | 新株予約権 |

2,999 |

1円ストックオプションは「税制非適格」のため、公正価値(付与時点の株価-行使価格)につき、人件費の計上仕訳が生じます。ただし、当該人件費は、税務上は費用として認められないため、加算します。 |

| 権利行使時 | 現金 新株予約権 |

1 2,999 |

資本金 資本金 |

1 |

税法上は、権利行使時に給与等課税事由が生じますので(法法54条の2第1項)、新株予約券付与時の株価(公正価値)で株式報酬費用(給与)が損金算入されます(法施令111条の3第3項)。つまり、付与時に計上した株式報酬費用部分(新株予約権)部分は、この時点で減算認容します。一方、新株予約権部分は、払込はありませんが、権利行使時に資本金に計上します。 |

| 売却時 | 仕訳なし | 売却時は、会社側は株主が変わるだけですので仕訳はありません。 | |||

【ご参考~源泉徴収】

ここでは省略していますが、非適格ストックオプション取得者側は、権利行使時の株価と権利行使価額との差額に対して所得税が課税され、発行法人は源泉所得税の徴収を行います。ただし、実際に現金支給されるわけではありませんので、源泉徴収分を差し引いて残額を振り込む作業はありません。現実的には、源泉所得税部分を、個人から会社に預金等で振り込む流れ(=会社が税務署支払い)となります。当然会社が計上した給与の金額と整合する源泉徴収金額にはなりません。

なお、非適格ストックオプション取得者側は、権利行使時の株価と権利行使価額との差額に対して所得税が課税される一方、発行側が損金算入する金額は、付与時の公正価値(本源的価値)となり、課税金額に差異が生じる点が特徴的です。

4. 役員の場合の留意事項

ストック・オプションの付与対象が「役員」の場合、「役員報酬の損金算入」の規定に留意が必要です。ストック・オプションは「役員給与税制」の対象となり、他の金銭報酬同様の取扱いとなります。

この結果、ストック・オプションは、「事前確定届出給与」か「一定の業績連動給与」に該当する場合に「損金算入」が認められることになります。(退職金として支払う場合は、従来通り、原則損金算入可)

(ご参考~事前確定届出給与に該当するための要件~)

- 市場価格のある株式が交付される新株予約権

(適格新株予約権・法34条1項2号ハ)

なお、将来の役務の提供に係るものとして「政令で定める要件」を満たす場合は、税務署への「事前届出」自体が不要になります。(法34条1項2号イ)

(事前届出不要の要件)

- 職務執行開始日(株主総会)から1 カ月以内に、取締役会等で「所定の時期に確定した数の新株予約権を交付する」旨を決議

- 上記決議から1 カ月以内に、新株予約権を給与として交付

5. 参照URL

(権利行使期間が退職から10日間に限定の所得区分)

https://www.nta.go.jp/about/organization/tokyo/bunshokaito/gensen/07/02.htm

(法人税法第54条 新株予約権を対価とする費用の帰属事業年度の特例等)

http://elaws.e-gov.go.jp/search/elawsSearch/elaws_search/lsg0500/detail?lawId=340AC0000000034_20181117_430AC0000000007&openerCode=1#621