No142.【海外FX】税金のしくみを国内FXと比較 副業はばれる?無申告はばれるのか?

FX(外国為替証拠金取引)は、大きく国内FXと海外FXの2種類に分かれます。

FXでもうかった利益については、国内FX、海外FXどちらについても「税金」が課税されます。

たとえ、海外FXであっても、日本国内居住者は、全世界所得課税という考え方があり、国内だけでなく、海外で生じた所得も含めた「全世界所得」に対して課税が行われます。

個人の方がFXで儲かった利益は、所得税上、「雑所得」に分類され、確定申告の対象となります。

ただし、同じ「雑所得」でも、国内FXは「申告分離課税」、海外FXは「総合課税」と呼ばれ、課税方式が異なります。

今回は、個人の方を前提に、海外FXにかかる所得税課税方式につき、国内FXと比較して解説したいと思います。

目次

1. 海外FXで確定申告が必要な場合

(1) 含み益には課税されない

他の所得同様、1年間の取引で所得(利益)が発生する場合に課税されます。

含み損益には課税されません。あくまで、ポジションを確定(決済)した時点で所得として確定します。

キャッシュバックも利益とみなされます。

(2) 所得が生じる場合のみ

収入額から必要経費や各種控除などを差し引いて「所得」が生じた場合のみ課税されます。

(3) サラリーマンの副業の場合

副業の場合は、所得税上確定申告しなくてよい場合として、以下の場合が挙げられます。

ただし、現実的には、上記は所得税のみの規定であり、住民税上は20万基準がありませんので、20万以下の場合でも確定申告される場合が多いです。

(4) ご参考~サラリーマンは確定申告で副業がばれるのか?

サラリーマンの方は、確定申告することで、勤務先にばれることを心配される方も多いです。

勤務先は、確定申告で計算された住民税額が、市役所から勤務先に通知された時点で(特別徴収税額通知)、勤務先以外の収入を把握することになります。

ただし、確定申告の書類中に、住民税の徴収方法を選択できる箇所があります。ここで、(特別徴収ではなく)「普通徴収」を選択すれば、確定申告で計算された住民税が勤務先に行くことはありません。

この場合は「住民税」の普通徴収通知書が自宅に届き、ご自身で納付することになりますので、勤務先に副業がばれることはありません。

2. 海外FXは総合課税

(1) 海外FXは総合課税

海外FXは、雑所得・総合課税の対象となります。

総合課税とは、給与等他の所得と合算して税金を計算する方式です。

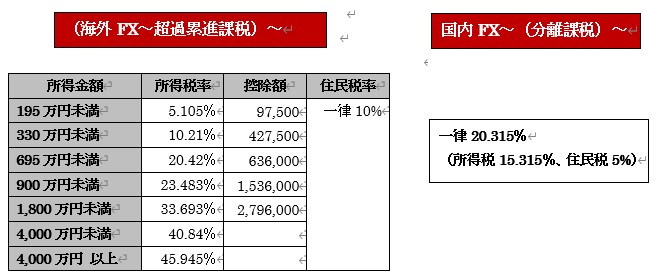

総合課税の場合は、超過累進課税となり、所得が増えれば増えるほど税率が上がっていきます。

したがって、総合課税の税率は、各人の「所得の金額」で税率が変わります。

(総合課税となる収入の種類)

| 給与所得 | サラリーマンの給与 |

|---|---|

| 不動産所得 | 不動産賃貸収益 |

| 事業所得 | 個人事業主の事業収入 |

| 雑所得(総合課税) | 年金等 |

| 一時所得 | 馬券、保険の解約返戻金等 |

(2) 国内FXは分離課税

一方で、国内FXは海外FXと同じ雑所得ですが、申告分離課税となります(先物取引にかかる雑所得等)。申告分離課税とは、給与等の所得と分離して、独立して税額計算する方法です。

国内FXの申告分離課税の税率は、一律20.315%(所得税15.315%・住民税5%)となります。

つまり・・所得が高くなればなるほど、海外FXの方が税額は多くなるのがわかりますね。

なお、総合課税では、所得1,200万円の場合の実効税率が、20.39%程度になりますので、おおむね分離課税の20.315%と近い数値となります

(1,200万円×(33.693%+10%)‐279.6万円=244.7万円⇒20.39%)。

(3) ご参考~海外FXが「総合課税」になる理由~

税法上「分離課税」が認められるFX取引は、「金融商品取引法に規定する店頭デリバティブ取引に該当するFX取引」とされています。

この点、海外FX業者は、ほとんどが「金融庁」の認可を受けることなく商品を提供しているため、上記の定義に該当せず「分離課税」が適用できないということなんです。

海外FX業者が「金融庁の認可」を受けない背景としては、日本国内では、レバレッジ限定商品しか運用できない(=ハイリスク商品が提供できない)ことがあげられます。

3. 海外FXの特徴(=総合課税の特徴)

(1) 国内FXとの損益通算はできない

所得税の計算は、原則として所得の区分ごとに行いますが、一定の損失については、他の所得の利益と相殺することができ、税金を安くすることが可能です。「損益通算・内部通算」と呼ばれます。

ただし、すべての損失につき、損益通算(内部通算)が認められているわけではありません。FXの場合は、同じ課税方式の場合のみ損益通算・内部通算が認められています。

例えば、同じ雑所得でも、海外FXは「総合課税」、国内FXは「申告分離課税」ですので、違う課税形式同士の「損益通算」は認められていません。

つまり、海外FXの場合、海外FX損益とは損益通算(内部通算)できますが、国内FXとの「損益通算」はできません。国内FXも同様です。

まとめると、以下の通りとなります。

| 海外FX | 国内FX | |

|---|---|---|

| 海外FX | 総合課税 | 申告分離課税 |

| 損益通算 | 「総合課税の雑所得」との損益通算は可能。 | 「申告分離課税の雑所得」との損益通算は可能 |

| 損益通算できる所得の例 | 海外FX、公的年金や原稿料・印税、講演料、アフィリエイト収入、ネットオークション売上、仮想通貨損益。 不動産所得の赤字等との損益通算OK |

国内FX、先物取引、オプション取引 (株式の損益とは、損益通算できない) |

(2) 損失の繰越控除ができない

損益通算とセットの制度として、「損失の繰越控除」という制度があります。

損失の繰越控除とは、「損益通算」してもなお引ききれない「損失」が残る場合、翌年以降「3年間繰越」することができる制度です。

損失の繰越控除ができると、翌年以降「3年間」税金が安くできる可能性があります。

国内FXの場合は、損失金額につき、翌年以降「3年間の損失繰越控除」が認められています。一方、海外FXについては、「損失の繰越控除」ができません。ここは海外FXの大きなデメリットとなります。

(3) 源泉徴収されない

海外FXは、入金時に税金が源泉徴収されません。この点については、国内FXも同様です。

つまり、確定申告しなければ、税金を納めていないということになりますので、原則として「確定申告が必要」ということになります。

(4) 必要経費は計上できる

国内FXと同様、海外FXについても「必要経費」の計上は可能です。

FX取引は、「収入」全てに対して税金がかかるわけではなく、「経費」を差し引いた「所得」に対して税金がかかります。

つまり、「経費」を計上すれば、その分、海外FXの税金は抑えることができます。

一般的にFXで考えられる経費は、以下のようなものです。

- トレードに使用するパソコン、携帯端末の購入料金

- トレードに必要なプロバイダー料金、電話料金などの通信費

- 関連書籍・新聞図書費、セミナー料、交通費

- 海外送金手数料

- 家賃・光熱費など(家事按分は必要)

4. 所得税確定申告書での記載

所得税の確定申告書の記載場所は、「国内FX」「海外FX」で、それぞれ異なる点に注意しましょう。

つまり、国内FXと海外FXのもうけは、それぞれ別々に把握しておかないと、確定申告の時にあわてることになるので注意です。

① 国内FX

年が明けたころ、証券会社から「年間取引報告書」が送られてきますので、これを見ながら、確定申告の入力作業を行います。

- 申告書第3表 「先物取引に係る雑所得等」の欄

- 先物取引に係る雑所得などの金額の計算明細書

(損失の場合、所得税の確定申告書付表(先物取引に係る繰越損失用)も添付

② 海外FX

- 申告書第1表、第2表(「雑所得」その他の欄)

国内FXのような「年間取引報告書」は送られてきませんが、MT4・MT5(メタトレーダー)を利用してFXトレードを行っている場合、年間取引をダウンロード集計できるようです。

これを見ながら「確定申告の入力作業」を行います。

5. 確定申告せずにばれないケースは?

実は、税務署には、国内銀行の入出金を本人の承諾なしに閲覧できる権限があります。

一般的に金融機関の過去10年間の動きを把握しているといわれています。

また、銀行は、国外への100万円を超える送受金がある場合、税務署に「法定調書」を提出しますので、これらを通じて、納税者の海外の銀行口座も把握するということになります。税務署もプロですので、おそらく、海外FXの申告漏れがあることは、把握される可能性が高いと思われます。

6. まとめ

| 海外FX | 国内FX | |

|---|---|---|

| 共通点 | 雑所得 源泉徴収されないため、確定申告が必要 |

|

| 課税方式 | 総合課税(他の所得と合算課税) | 申告分離(他の所得と分離課税) |

| 税率 | 所得に応じた税率 | 20.315%(固定) |

| 損益通算 | ○ 総合課税の雑所得同士 (国内FXと損益通算不可) |

○ 申告分離課税の雑所得同士。 (国内FX同士・先物やオプション取引など) |

| 損失の繰り越し | 繰越不可 | 3年間繰越可 |

| メリット | 累進所得税率が「低い時」はお得 | 損失繰越OK 累進所得税率が「高い時」はお得 |

| デメリット | 損失繰越× | 3年間損失繰越OK |

7. Youtube