No135.【わかりやすく】外国税額控除とは?損金算入方式との違い・どちらが得なのか?具体例で解説!

日本での税金の考え方は、日本の居住者や内国法人は、原則として国内及び国外を問わず、その発生した「全世界所得」に対して日本で課税される考え方を採用しています(全世界所得課税)。つまり、外国で得た所得に対しても、原則として日本で課税されることになります。

この点、外国で得た所得につき、海外現地の税金が免税されている国もありますが、一般的には、現地で「外国の税金」が課税されます。例えば、海外支店の所得や、外国法人への売上・ロイヤリティ等に関しても課税され、入金時に「外国税」が天引きされるケースがあります。

こういった「外国税」を支払っている場合は、海外と日本で二重課税となるため、日本においては、二重課税排除の仕組みが整備されています。外国税額控除という制度です。

今回は、法人の「外国税額控除」を中心に解説します。

1. なぜ二重課税となるのか?

日本の法人で、海外支店がある場合を例にします。

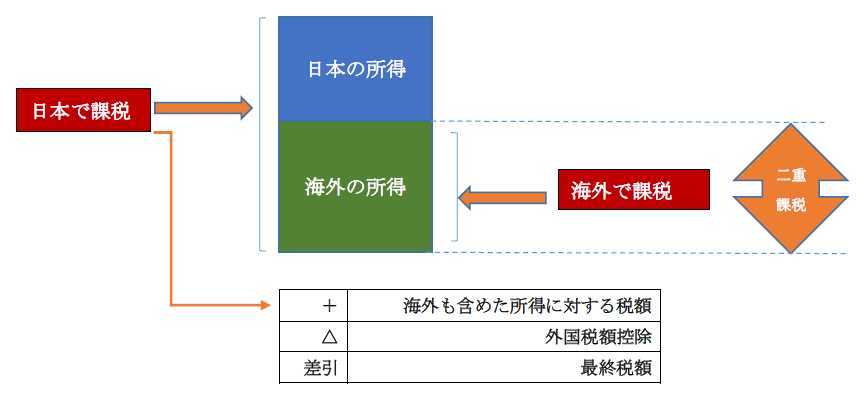

日本では、「全世界所得課税」の考え方を採用しているため、日本国内の法人は、海外支店が獲得した所得も含めて「法人税」が課税されます。

一方、海外の支店で、恒久的施設(PE)を有する場合には、海外支店の利益に関しては、現地国でも課税され「外国法人税」を納付します。

この結果、海外支店の「所得」に関しては、国内と海外で二重に課税されていることになります。

そこで、こういった「全世界所得」に対して課税される場合に、外国で課税された法人税等をを日本の法人税から控除し、二重課税を排除します。

【イメージ 日本法人 海外支店あり】

2. 外国税額の二重課税排除方法

二重課税を排除するためには、外国で課税された「外国税額」を、日本で計算された法人税等の金額から全額控除すれば排除できます。

外国税額の二重課税を排除する方法は、2つあります(外国税額控除方式・損金算入方式)。

納税者側で、「年度ごとに」選択適用が可能です(年度ごとに両方の併用は不可)。

(1) 外国税額控除方式

外国税額を損金計上せず、法人税額から直接控除する方法です。

具体的には、以下のステップで外国税額を控除します。

①国内+国外所得を、一旦「外国税額控除前金額」で集計し、法人税率を掛けて税額を算定(まだ二重課税)。

②その後、「外国税額」を控除限度額の範囲内で控除(ここで二重課税が排除)。

「税額控除方式」を選択した場合は、控除しきれない外国税額(控除限度超過額)や、使用できなかった控除限度額(余裕額)があれば、3年間繰り越すことが可能です。

(2) 損金算入方式

外国税額を、税額から直接引かず、所得(利益)から差し引く損金で計上する方法です。

法人税課税所得の計算上、支払外国税額につき損金処理を行い、外国税額を所得から差し引いたうえで、残った所得につき、法人税率を掛け合わせて、国内法人税を算定します。

この、「損金算入方式」の場合、外国税は一般の経費と同様、「所得(利益)からの控除」となるため、完全に二重課税を排除することはできません(= 外国税額 × 法人税率の金額しか二重課税の排除ができない)。また、控除方式のような3年間の繰越はありません。

(3) 具体例

-

●取引は外国支店での売上1,000のみ(便宜的に海外経費、国内売上経費はゼロとする)

●外国支店で、外国税300を支払っている(外国税の税率は30%とする。)

●外国税額は「法人税等」で会計処理を行っている。

●日本の法人税率は30%とする。

| 何もしない | 外国税額控除 | 損金算入方式 | |

|---|---|---|---|

| 売上(海外支店) | 1,000 | 1,000 | 1,000 | 税引前利益 | 1,000 | 1,000 | 1,000 |

| 外国税額 | 300 | 300 | 300 |

| 国内法人税等(30%)(※) | 300 | - | 210 |

| 税引後利益 | 400 | 700 | 490 |

【(※)国内法人税等の内訳】

| 何もしない | 外国税額控除 | 損金算入方式 | 税引前利益 | 1,000 | 1,000 | 1,000 |

|---|---|---|---|

| 申告調整 | - | - | △300 |

| 課税所得 | 1,000 | 1,000 | 700 |

| 調整前国内法人税等(30%) | 300 | 300 | 210 |

| 外国税額控除 | - | △300 | - |

| 国内法人税等 | 300 | 0 | 210 |

- 国内、海外とも税率が30%であれば、本来、全世界所得(売上1,000)に対する税金は300だけのはずです。しかし、何もしない場合は、税引前利益×30%=300(日本の法人税)+外国税額300=合計600の税金が課税されてしまいます。

- 外国税額控除方式の場合、税引前利益を基に法人税を算定します(1,000×30%=300)。その後、算定された法人税から外国税額(300)を直接控除します。この方法の場合、今回の事例は、国内と海外税率がどちらも30%で同じため、外国税額に係る二重課税は、完全に排除されます。

- 損金算入方式の場合は、法人税課税所得の計算上、外国税額につき損金処理を行い、国内法人税を計算します。ただし、この方法の場合、二重課税の影響は300のうち90(300 × 30%)しか排除できません。

(4) どちらが有利?

- 経常的に「利益が生じている」会社の場合は、「控除方式」の方が税額が有利になります。

- 一方、赤字により課税所得が発生せず、「外国税額控除」を受けることができない場合や、控除限度額が少ない場合は、「損金算入方式」の方が有利になります。

- 方式の変更は可能ですが、「税額控除方式」で繰り越してきた控除限度超過額や、控除余裕額は、「損金算入方式」に変更した時点で「切り捨て」となります。

3. 控除対象外国税額の算定(法人税別表六(四))

(1) 外国税の範囲

二重課税排除の調整対象となる「外国税」は、日本の法人税・所得税などと同じように、「外国の法令によって所得を課税標準として課される税」に限られます(法施令141条第2項)。

なお、外国からの配当や利子から源泉徴収された金額も、所得に応じた税金部分は「外国法人税」に含まれます。当該源泉部分は、配当等、法人の特定の所得につき、税金徴収上の便宜として源泉されているにすぎないため、あくまで収入金額を課税標準として課される税となります。

一方で、例えば、企業所得税の他、間接税(売上税、増値税など)がある海外諸国もありますが、間接税は所得に対して発生した税金ではありませんので、外国税額控除の対象とはなりません。

(外国税額控除の対象とならない税金は、支払時損金算入で確定)

(2) 控除対象外国税額の算定

法人の場合、「控除対象外国法人税額」は、所得に対する負担が高率な部分(現在は35%)が除かれます。これは、日本における法人税等の実効税率(35%程度)と比較し、当該税率を超える高税率の外国法人税は、二重課税の問題は生じないという考え方です。そもそも日本法人税率が課税されている箇所が二重課税になっていますので(法法69条第1項、法施令142条の2、法人税のみ、所得税はなし)。

外国法人税 - 高率負担部分 = 控除対象外国法人税額

ただし、実務上は、35%を超える税率の国は多くありませんので、高額負担部分を差し引くケースは少ないかと思います。なお、外国税額控除の対象から除外される「高率な部分の金額」は、損金算入が可能です。

4. 控除限度額

「外国税額控除」については、金額の上限が定められています。

「控除対象外国法人税額」と、「控除限度額」のうち小さい金額が「外国税額控除額」となります。

(1) 当期の控除額限度額(法人税別表六(二))

当期の控除限度額は、以下の算式で算定されます。当期の(全世界所得に対する)法人税・所得税等のうち、国外所得に対応する分を「控除限度額」とする、という計算式です。

(※)「国外所得金額」とは「国内源泉所得金額(法人税法第138条)」以外のすべての所得金額」となります(法令142③)。ただし、以下の制限があります。

①当期の全世界所得の90%が限度(法人税のみ、所得税は90%限度なし)

②外国法人税が課されない国外源泉所得は除外(例 国外からの配当・ロイヤリティ等のうち、海外で課税されない、租税条約の規定により免税となるものなど)

(2) その他の税額からの控除

法人の場合、法人税の「控除限度額」を超える外国税額については、他の税金から控除を行います。

控除限度額の範囲内で「地方法人税」⇒「法人住民税」(道府県民税及び市町村民税)から控除していきます(法69②、法令143)。ただし、事業税については適用がありません。

(3)3年間の繰越控除(法人税別表六(三))

その他の税額から控除しても、なお残った「控除限度超過額」は、3年間の繰越控除が認められています。また、控除対象外国法人税額が、控除限度額を下回る「控除余裕額」についても、同様に3年間の繰越が認められています。

| 控除限度超過額 | 控除対象外国法人税額 > 控除限度額 |

|---|---|

| 控除余裕額 | 控除対象外国法人税額 < 控除限度額 |

なお、3年間の繰越控除制度は、法人税、法人住民税にはありますが、地方法人税はありません。

【ご参考~地方税上の別表との対応】

- 別表6(三)付表一 地方税の控除限度額の計算の特例に関する明細書

- 別表6(三)付表一 地方税の控除限度額の計算の特例に関する明細書

- 地方税上の提出資料(第7号の2様式・第20条の4様式)

5. 所得税の場合

個人の所得税の場合も、法人と同様に、外国税額控除の制度があります。

控除限度額は、以下となります。

法人税の外国税額控除と同様、控除限度額や控除余裕額の繰越の制度があります。

ただし、以下の点が異なります

- 所得に対する負担が高率な部分(35%)の除外規定はなし

- 上記式中の分子につき、当期の全世界所得の90%が限度の規定なし

- 所得税で控除できなかった控除対象外国税額は「復興特別所得税」から控除可能

5. その他の外国税額控除

今回のテーマの外国税額控除は、一般的に「直接税額控除」と呼ばれますが、その他の外国税額控除として、

みなし外国税額控除(タックス・スペアリング・クレジット)、特定外国子会社等(タックスヘイブン税制)に係る外国税額控除があります。

なお、「外国子会社からの配当金」が益金不算入となったため、現在は「間接税額控除」はありません。