No216.【ヘッジ会計】為替予約(振当処理)の会計処理・税務処理/独立処理・時価評価は必要か?

輸入や輸出など、海外との取引につき、「外貨建て」で取引を行うケースもあると思います。

こういった外貨建の取引は、取引から入出金までに「タイムラグ」があるため、為替相場変動の影響を大きく受けます。

この「為替変動リスク」を回避するため、実務では「為替予約」という手法がよく利用されます。

為替予約とは、あらかじめ、「将来決済時の入出金為替レート」を決めておく(予約する)取引です。

今回は「為替予約の会計処理」のうち、実務で多く利用される「振当処理」の会計処理/税務処理を解説します。

1. 「振当処理」とは?

一般的に、為替予約は、売掛金等にかかる「為替相場変動の影響」を回避(=ヘッジ)するために行います。

売掛金等の為替相場は「ヘッジ対象」と呼ばれ、当該変動リスクを回避する為替予約は、「ヘッジ手段」と呼ばれます。

こういった「為替変動リスク回避手段」として「為替予約」が利用されている実態を正確に表すためには、会計上は、①売掛金等現物資産の相場変動の影響と②為替予約の損益を、「同一の会計期間」に認識する必要があります(「ヘッジ会計」と呼ばれます・独立処理は省略)。

この「ヘッジ会計」の実務上の手段として、為替予約の「振当処理」が用いられます。「振当処理」とは、為替予約等による将来の確定決済円貨で、売掛金等外貨建て金銭債権債務等の換算を行う会計処理方法です。

| 原則 | 独立処理 | ||

|---|---|---|---|

| 例外 | ヘッジ会計 | 原則 | 繰延ヘッジ(or 時価ヘッジ) |

| 例外 | 振当処理 | ||

「振当処理」は、当分の間「例外」として認められている処理ですが、実務上は「振当処理」が大半を占めるといっても過言ではありません。

振当処理の場合、①外貨建て金銭債権等と②為替予約レートの「換算差額」は、原則として「期間配分」を行います。

2. 振当処理の具体例

(1) 取引前予約の場合

実取引の前に「予約取引」を行った場合の例題です。

- 2月末に、下記の仕入債務の為替リスクをヘッジする目的で、「為替予約10ドル」

(予約レート110円/ドル)を行った(取引前予約)。 - 4月末に、「ドル建仕入10ドル」を行った(実取引)。

- 仕入代金・為替予約の決済日は、どちらも5月末とする。

- 会社は3月決算。税効果は無視し、ヘッジ会計の要件は満たしているものとする。

以下、

- 為替予約取引は「予約取引」、実際の外貨建取引は「実取引」

- 実取引為替レートは「直物レート」、為替予約レートは「先物レート」

と略します。

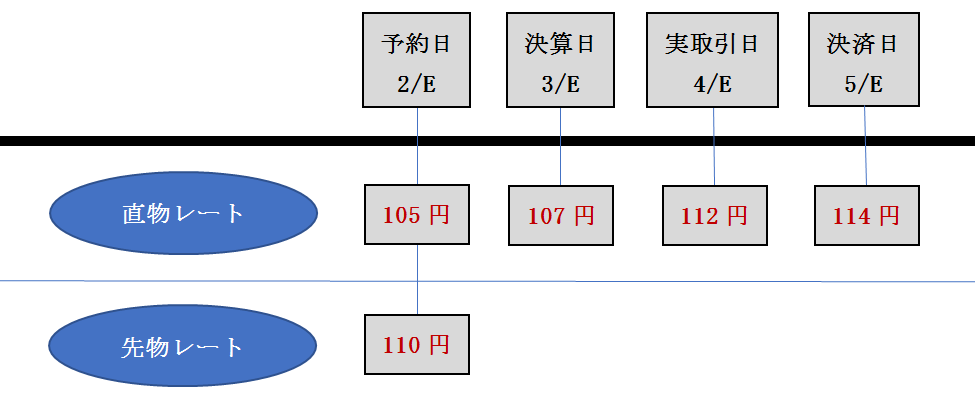

(為替レート等の推移)

| 先物レート | 2/E | 110円/ドル |

|---|---|---|

| 直物レート | 予約取引日(2/E) | 105円/ドル |

| 決算日(3/E) | 107円/ドル | |

| 実取引日(4/E) | 112円/ドル | |

| 決済日(5/E) | 114円/ドル |

| 借方 | 貸方 | 計算根拠 | ||||

|---|---|---|---|---|---|---|

| 2/E | 予約取引日(※1) | 仕訳なし | ||||

| 3/E | 決算日(※1) | 繰延ヘッジ損益(BS) | 30 | 為替予約(BS) | 30 | 10ドル × (110円 – 107円) |

| 4/1 | 翌期首 | 為替予約(BS) | 30 | 繰延ヘッジ損益(BS) | 30 | 決算日仕訳の戻し仕訳 |

| 4/E | 実取引日 (※2) | 仕入高 | 1,100 | 買掛金 | 1,100 | 10ドル × 110円(予約レート) |

| 5/E | 決済日 | 買掛金 | 1,100 | 現金 | 1,100 | |

(※1)予約取引日の仕訳はありません。

ただし、「実取引前」に決算を迎える場合は、決算日の為替予約状況を示すため、BSのみの仕訳(繰延ヘッジ損益/為替予約)を計上します。

BS科目ですので、税法上の損益には全く関係ありません。

したがって、中小企業では、あえて仕訳しない会社もあると思われます。

(※2)取引前予約の場合は、実務上の便宜を考慮し、実取引を「予約レート」で換算する簡便的な会計処理が認められています

(外貨実務指針8条)。

この「簡便処理」を行えば、実取引は予約レートで換算するだけですので、非常に簡単です(「為替予約差額」配分の論点はなし)。

(2) 取引後予約の場合

実取引の後に「予約取引」を行った場合の例題です。

- 1月末に、「ドル建仕入10ドル」を行った(実取引)。

- 2月末に、上記の仕入債務の為替リスクをヘッジする目的で、「為替予約10ドル」

(予約レート110円/ドル)を行った (取引後予約)。 - 仕入代金・為替予約の決済日は、どちらも5月末とする。

- 会社は3月決算。税効果は無視し、ヘッジ会計の要件は満たしているものとする。

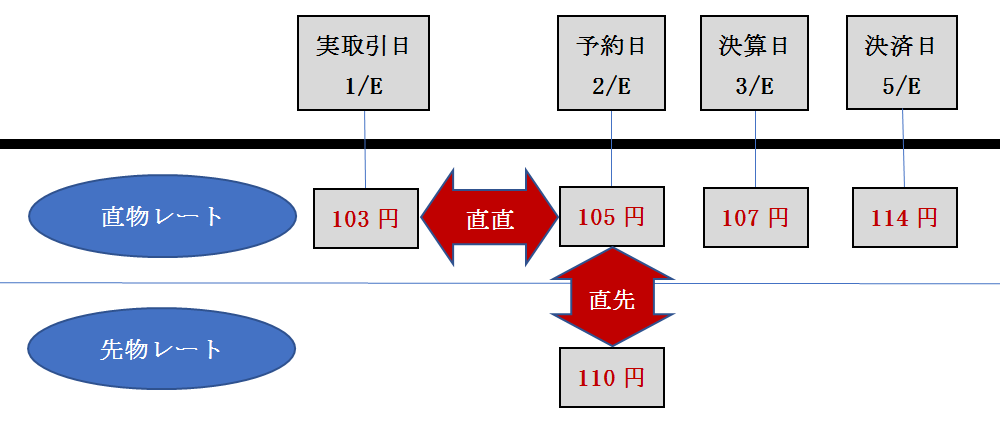

(為替レート等の推移)

| 先物レート | 2/E | 110円/ドル |

|---|---|---|

| 直物レート | 実取引日(1/E) | 103円/ドル |

| 予約取引日(2/E) | 105円/ドル | |

| 決算日(3/E) | 107円/ドル | |

| 決済日(5/E) | 114円/ドル |

| 借方 | 貸方 | 計算根拠 | ||||

|---|---|---|---|---|---|---|

| 1/E | 実取引日 (※1) | 仕入高 | 1,030 | 買掛金 | 1,030 | 10ドル × 103円(直物レート) |

| 2/E | 予約取引日(※2) | 為替差損益 | 20 | 買掛金 | 20 | 直々差額・・10ドル × (105円 – 103円) |

| 前払費用 | 50 | 買掛金 | 50 | 直先差額・・10ドル × (110円 – 105円) | ||

| 3/E | 決算日(※3) | 為替差損益 | 16.7 | 前払費用 | 16.7 | 50 × 1カ月/3カ月 (直先差額期間按分) |

| 5/E | 決済日 | 為替差損益 | 33.3 | 前払費用 | 33.3 | 50 × 2カ月/3カ月 (直先差額期間按分) |

| 買掛金 | 1,100 | 現金 | 1,100 | 10ドル × 110円 (予約レート) | ||

(※1)実取引日の仕訳は、その時点の直物レートで換算します(他の外貨建債権債務と同様)。

(※2)予約取引日は、実取引日の「直物レート」と「先物レート」の差額につき仕訳を行います。

この「差額」は、下記の2つの内容に区分されますので、会計処理が異なります。

| 直々差額 | 実取引日と予約取引日の直物レートの差額です。 当該差額は、単純に実取引(買掛金)にかかるレート変動による差額ですので、予約取引日の一括費用となります。 |

|---|---|

| 直先差額 | 予約取引日の直物レートと先物レートの差額です。 当該差額は、単純に両国の金利差を示す差額ですので、支払利息等と同様に、期間按分を行います。 |

(※3)直先差額のうち、3月まで対応分(1/3か月)を為替差損益に振り替えます。

3. 「取引後予約」に関する簡便的な処理

上記の通り、「取引後予約」については、原則として直直差額、直先差額に分けて処理を行う必要があり、実務上は非常に煩雑な処理となります。

そこで、実務上の便宜を考慮して、会計上や税務上、「取引後予約」の場合の簡便処理が認められています。

(1) 簡便処理の内容

| 会計 | 金額の重要性が乏しい場合には、直先差額につき、為替予約等を締結した日の属する事業年度の損益として処理が可能(実務指針8項)。 |

|---|---|

| 税務 | 短期外貨建資産等(事業年度終了日翌日から一年内に決済されるもの)に限り、為替予約差額を、当該事業年度に一括計上OK(法61の10③) |

つまり、税務上も、短期で決済される為替予約については、予約取引日の仕訳は、直々、直先にわけることなく、すべての為替差損益(実取引日の「直物レート」と「先物レート」との差額)を、予約日が属する年の損益にしてもよい!ということです。

したがって、実務上は、「直々差額」と「直先差額」で区分処理している会社は、意外と少ないかもしれません。

(2) 税務上の簡便処理の要件

為替予約差額の一括計上の方法を選定する場合は、選定しようとする事業年度の確定申告書の提出期限までに、「外貨建資産等の期末換算方法等の届出書」を税務署に提出する必要があります。

(3) 仕訳例

上記2(2)取引後予約と同じ事例を前提として、仕訳例を記載します。

| 借方 | 貸方 | 計算根拠 | ||||

|---|---|---|---|---|---|---|

| 1/E | 実取引日 | 仕入高 | 1,030 | 買掛金 | 1,030 | 原則と同じ |

| 2/E | 予約取引日(※) | 為替差損益 | 70 | 買掛金 | 70 | 直々 + 直先差額 10ドル × (110円 – 103円) |

| 3/E | 決算日 | 仕訳なし | ||||

| 5/E | 決済日 | 買掛金 | 1,100 | 現金 | 1,100 | 原則と同じ |

(※)簡便法では、直々・直先を分けることなく、単純に「直物レートと先物レートの差額」をすべて「為替差損益」で計上します。

(4) 留意事項

既に、為替予約差額の期間配分を実施済の外貨建資産等(長期外貨建資産等)は、たとえ「短期外貨建資産等」に該当することとなった場合も、簡便処理は認められず、引き続き「期間配分処理」を行わなければいけません(令122条の9②)。

4. 参照URL

(外貨建資産等の期末換算方法等の届出)

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/hojin/annai/1554_31.htm